Damjan Kovačič,

upravljavec - analitik

Leto 2013 je bilo na razvitih delniških trgih eno najuspešnejših v zgodovini. Še bolj kot okoli 30 % donosi v dolarjih in 25 % donosi v evrih pa je impresivno to, na kakšen način so rasle delnice. Razen leta 1996 še nikoli doslej nismo doživeli tako visokih tveganju prilagojenih donosov, kar pomeni, da so bila delniška nihanja minimalna, za nekatere indekse pa bi lahko rekli, da so rasli skoraj premočrtno…

Nespornemu vladarju svetovnih delniških indeksov, ameriškemu S&P 500 je po fantastičnem začetku leta uspel težko ponovljiv dosežek, saj se borzni tečaji niti en trgovalni dan v letu niso spustili pod vrednosti iz začetka leta, izjemno leto pa je končal s štirimi zaporednimi pozitivnimi meseci in skoraj 30% donosom.

Ameriške delnice so doživele rahel popravek na mesečni ravni samo v juniju in avgustu, v delovnem tednu pa so tečaji najbolj zrasli v petek, in sicer za povprečno 0,26%, najslabši pa so bili ponedeljki s povprečnim padcem 0,07% (vir: Bespoke Investment Group).

Bikovsko rast tečajev je spremljal pričakovano povečan apetit vlagateljev po tveganih naložbah v manjša podjetja in ekonomsko občutljive panoge (small-cap podjetja z nižjo tržno kapitalizacijo in zmagovalni sektorji trajnih potrošnih dobrin, zdravstva in industrije so na primer presegli donos indeksa S&P 500 za okoli deset odstotnih točk).

Po petih letih izjemnih dvomestnih rasti tečajev delnic se vedno več investitorjev sprašuje, ali ne bo poplava poceni denarja v bližji prihodnosti napihnila delniške tečaje v nestabilno območje premoženjskih balonov. Kljub temu, da bo težko ponoviti bleščeče donose iz letošnjega leta, ocenjujemo, da je tak strah pretiran in neutemeljen. Če namreč analiziramo zlome največjih borznih in nepremičninske balone, ugotovimo, da so praktično vsi brez izjem povezani s predhodnimi dvigi kratkoročnih obrestnih mer, ki pa jih pričakujemo šele v drugi polovici leta 2015.

Emerging Markets: Kljub odločitvi FED-a ni prišlo do večjih pretresov

Uroš Vek,

upravljavec naložb

Donosi delniških trgov v razvoju so bili v 2013 negativni, in sicer je indeks MSCI Emerging Markets padel za 9 %, MSCI BRIC pa za dobrih 10 %, izraženo v evrih. V decembru se je negativni trend iz novembra nadaljeval.

Pozitivno na trgih držav v razvoju je bilo dejstvo, da odločitev FED-a glede zmanjšanja odkupa obveznic ni povzročila šoka na delniških trgih v regiji. Močnejšo reakcijo je bilo opaziti na valutnih trgih najbolj ranljivih držav (to so tiste, ki izkazujejo najvišje deficite v blagovni menjavi), kot sta Brazilija in Turčija.

Leto 2014 bo za delniške trge držav v razvoju zahtevno, saj ključni izzivi šele prihajajo. Nadaljevanje zmanjševanja odkupa obveznic s strani FED-a bo zavzemalo ključno pozornost, medtem ko bo prav tako pomembno, kako uspešno se bo Kitajska spopadala z gospodarskimi izzivi.

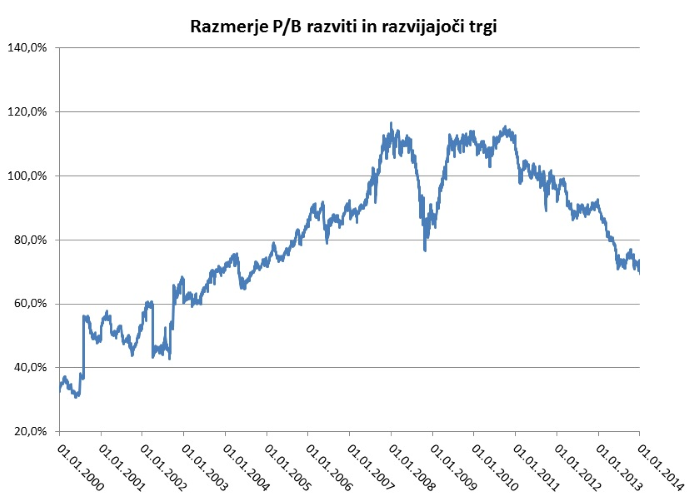

Kljub vsem tveganjem, ki jih s seboj nosijo trgi držav v razvoju, je potrebno poudariti, da so vrednotenja nasproti razvitim trgom na nizkih ravneh, saj trenutno znaša diskont okrog 30 %. Vlagatelji z dolgoročnim naložbenim horizontom te regije preprosto ne smejo zanemariti.

Slovenija: Skromna, a vendarle rast v letu 2013 na Ljubljanski borzi

Uroš Selič,

upravljavec - analitik

Kljub temu, da so svetovni borzni indeksi v letu 2013 dosegali nove rekordne ravni, je za vlagatelji na Ljubljanski borzi dokaj naporno leto, saj je trgovanje potekalo v znamenju reševanja makroekonomskih razmer in težav bančnega sektorja. Borzni indeks SBITOP pa je leto kljub temu zaključil pozitivno.

V letu 2013 je borzni indeks SBITOP zrasel za skromnih 3,17 % in končal pri vrednosti 655,66 točk. Tečaji večina delnic so zrasli, največ, za 130 %, delnica Aerodroma Ljubljana, zadovoljivo rast pa so dosegle tudi delnice Telekom Slovenije - 27 %, ob upoštevanju izplačane dividende pa 35 % rast.

Najprometnejše so bile ponovno delnice novomeške Krke, ki so zrasle za 20 %, z njimi pa je bilo ustvarjenega 40 % prometa vseh delnic borze. Več kot 15 % odstotkov so porasle delnice Zavarovalnice Triglav. Delnice Gorenja so zrasle za 13 %, ob koncu leta pa so z dodatno kotacijo pričele kotirati tudi na Varšavski borzi. Na drugi strani je strmoglavila delnica Mercatorja, ki je od začetka leta je izgubila skoraj tretjino vrednosti in pristala pri 82 evrih. Še bolj, za 42 %, pa je padla delnica največjega slovenskega pivovarja Pivovarne Laško, ki se enako kot Mercator spopada s težavami visoke zadolženosti.

Vseeno pa si bomo leto 2013 v Sloveniji zapomnili po nenehnih ugibanjih ali bo Slovenija šesta članica območja evra, ki bo zaprosila za pomoč, in po razkritju luknje v bančnem sistemu. Upajmo, da bo v letu 2014 Ljubljanska borza bolj zaživela, saj je vlada napovedala privatizacijo državnega premoženja, s katero bi privabili tuje investitorje in prepotreben kapital.

Obvezniški trgi: Sanacija slovenskega bančnega sistema je dobila podobo

mag. Rene Redžič,

upravljavec naložb

V mesecu decembru smo dočakali rezultate obremenitvenih testov slovenskega bančnega sistema. Po skrbnem pregledu sredstev v desetih slovenskih bankah se je izkazalo, da bi bil v primeru neugodnega scenarija kapitalski primanjkljaj v bankah 4,78 milijarde evrov. Dokapitalizacija treh največjih slovenskih bank - NLB, Nove KBM ter Abanke Vipa bo znašala slabe 3 milijarde evrov.

Po pridobitvi dokončnega soglasja s strani Evropske komisije je Slovenija v drugi polovici decembra s kapitalskimi injekcijami podržavila NLB, Novo KBM in Abanko Vipa. NLB je država dokapitalizirala z 1,55 milijarde evrov, Novo KBM z 870 milijoni evrov, Abanko Vipa pa s 348 milijoni evrov. Reševanje slednje je komisija sicer dovolila le začasno, saj Slovenija v Bruselj še ni poslala natančnega načrta njene sanacije, kar mora storiti v roku dveh mesecev od pridobitve dovoljenja. S to potezo se je razvodenelo lastništvo več deset tisoč delničarjev v omenjenih bankah. Nadalje so k sanaciji bančnega sistema svoj delež prispevali tudi imetniki podrejenega bančnega dolga, saj je bilo dobrih 460 milijonov evrov tovrstnega dolga v obliki obveznic bank izbrisanega oziroma so bili podrejeni upniki bank skupaj z delničarji bank prisilno razlaščeni.

Pridobitvi soglasja Evropske komisije je sledil prvi pravni in knjigovodski prenos tveganih terjatev bank na Družbo za upravljanje terjatev bank (DUTB) oziroma tako imenovano slabo banko. Na DUTB so se tako v prvem paketu prenesle predvsem tvegane terjatve do finančnih holdingov, gradbenih podjetij in podjetij, ki so že v stečaju oziroma nujno potrebujejo prestrukturiranje. Ocenjena vrednost vseh tveganih terjatev, ki jih bodo banke prenesle na DUTB, znaša 4,5 milijarde evrov, transakcijska vrednost pa bo znašala dobro tretjino ocenjene vrednosti, torej okrog 1,6 milijarde evrov, kar bo DUTB financirala z izdajo obveznic z državnim poroštvom.

Ob očiščenih bančnih bilancah naj bi količnik temeljnega kapitala v vseh treh največjih slovenskih bankah presegel 15 %, vendar bo delovanje bank v letu 2014 še naprej spremljala negativna gospodarska rast in potreba po oblikovanju novih bančnih slabitev in rezervacij. Glede na visoke dodatne kapitalske potrebe preostalih manjših slovenskih bank (denimo Banke Celje, Gorenjske banke) lahko v prihodnje pričakujemo nove združitve bank oziroma morebitne likvidacije manjših bank. Nadalje lahko pričakujemo, da bo v nekaj letih tudi lastniška slika našega bančnega sektorja precej drugačna od sedanje. Privatizacija bank in privabitev močnih tujih lastnikov je namreč ključna za dolgoročno stabilnost bančnega in podjetniškega sektorja v Sloveniji.

080 22 42

080 22 42 info@infond.si

info@infond.si LinkedIn

LinkedIn