Večina centralnih bank še znižuje obrestne mere, kar je tradicionalno ugodno za obveznice, a negotovost glede globine in hitrosti znižanj ostaja. Glavno tveganje predstavlja trdovratna inflacija, ki jo lahko spodbudi tudi ameriška carinska politika, s čimer bi morebiti vstopili v novo dobo strukturno višjih cen. To bi centralnim bankam preprečilo znižanje obrestnih mer na raven, ki jo pričakujejo mnogi vlagatelji. Centralne banke se tako nahajajo v težkem položaju med tveganjem šibkejše gospodarske rasti in tveganjem ponovne rasti cen. Zaradi visokih ravni državnega dolga in geopolitičnih napetosti se pričakuje tudi, da bodo obvezniški vlagatelji zahtevali dodatno kompenzacijo za daljšo ročnost.

Kljub negotovosti se je korelacija med delnicami in obveznicami v zadnjem letu znižala. To je ključnega pomena, saj obveznice ponovno služijo kot učinkovita varovalka (hedge) proti padcem delnic in se s privlačnimi donosi ter manjšo volatilnostjo potrjujejo kot bistven element portfelja v letu 2026.

Državne obveznice: Nizko tveganje, a tudi nizka pričakovana donosnost

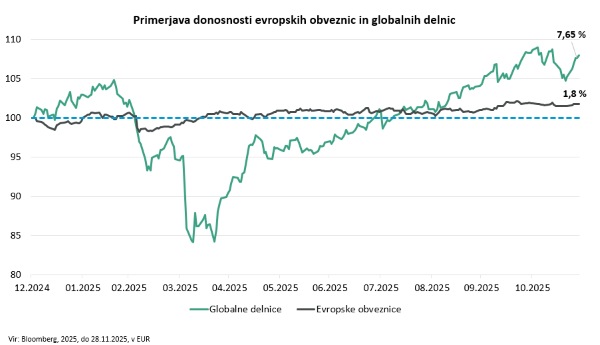

Prehojena pot Z vključitvijo državnih obveznic v naložbeni portfelj ciljamo na zmanjšanje njegove volatilnosti zaradi nizke ali celo negativne korelacije z delniškimi naložbami, za kar smo pripravljeni sprejeti nekoliko nižjo potencialno donosnost. Če se ozremo na leto 2025, so državne obveznice nudile prav to. V času večje nihajnosti delniških naložb (npr. ob »Dnevu osvoboditve«, 2. aprila) so stabilizirale uravnotežene portfelje, saj je korelacija med globalnimi delniškimi naložbami in evrskimi državnimi obveznicami v prvih enajstih mesecih letošnjega leta znašala zgolj 0,05. Hkrati pa je donosnost globalnih državnih obveznic v evrih do konca novembra znašala 1,8 %, kar predstavlja zgolj slabo četrtino donosnosti globalnih delniških naložb. Z doseženim so bili tako lahko zadovoljni tisti z nižjim apetitom po tveganju.

Pogled naprej

Obeti za leto 2026 kažejo podobno smer. Donosnosti kratkoročnih obveznic držav izdajateljic evroobmočja se ne glede na kreditno tveganje gibljejo okrog 2 %, Evropska centralna banka pa je z 2-odstotno ključno obrestno mero že dosegla nevtralno raven, kar pomeni, da dodatno rahljanje oz. zaostrovanje monetarne politike v prihodnjem letu ni predvideno. Omenjeno sicer zadostuje ravno za ohranjanje realne vrednosti premoženja ob pričakovani letni stopnji rasti cen v višini 1,8 %, ki je v letu 2026 napovedana za države evroobmočja.

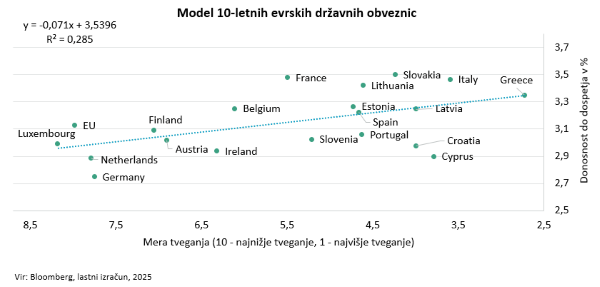

Pri evrskih obveznicah daljših ročnosti (10-letnih državnih obveznicah) pa lahko pričakujemo nadaljnje zniževanje pribitkov za kreditno tveganje predvsem pri nejedrnih državah evroobmočja. V letu 2025 smo že bili priča tako zviševanju netvegane obrestne mere kot tudi zniževanju bonitetnih ocen določenih držav razvitih evropskih gospodarstev, ki jih je v preteklosti trg ocenjeval kot najkvalitetnejše izdajatelje. Mednje sodijo predvsem Francija, Avstrija in Belgija. Na drugi strani se kreditno tveganje zmanjšuje pri mediteranskih državah, ki se jih je v času velike gospodarske krize 2008 prijel sloves problematičnih članic Evropske monetarne unije.

Razloga za to sta predvsem nizka gospodarska rast v Evropski uniji na eni strani in fiskalna nedisciplina jedrnih držav na drugi strani, ki morajo vse večji delež proračuna zaradi neugodnih demografskih trendov namenjati socialnim izdatkom, v zadnjem času pa tudi obrambnim potrebam zaradi zaostrene geopolitične situacije. V primeru nadaljevanja takšnega trenda lahko pričakujemo dodatna zniževanja bonitetnih ocen razvitih držav in s tem zvišanja zahtevanih donosnosti iz naslova povečanega kreditnega tveganja. V kolikor pride do političnega konsenza in problematične države uspejo uravnotežiti svoje proračune, pa lahko trenutne donosnosti do dospetja predstavljajo dobro vstopno točko pri tistih državah, ki so jim pribitki zaradi fiskalne nediscipline v letu 2025 že zrasli (npr. Francija, Romunija, Slovaška).

Kot obetavne v primeru sklenitve premirja med Ukrajino in Rusijo velja omeniti še države vzhodne Evrope, kot so Finska, Poljska ter baltske države, katerih obveznice trenutno kotirajo s pribitkom tveganja zaradi geografske bližine konfliktu, in pa Bolgarijo, ki sodi med fiskalno bolj disciplinirane države in bo z začetkom leta 2026 prevzela evro kot zakonito plačilno sredstvo.

Zanimivo donosnost do dospetja ponujajo tudi obveznice Evropske unije, ki imajo visoko bonitetno oceno (Aaa/AAA/AA+), kljub temu da po sestavi jamstvene sheme, ki jamči za poplačila v primeru prenehanja njenega obstoja, bolj pritiče bonitetnemu razredu A+.

Glede na predhodne navedbe so privlačnejše evrske državne obveznice z ugodnimi gospodarskimi obeti. Povečano tveganje kljub morebitnim atraktivnejšim donosnostim do dospetja vidimo tako v daljšemu trajanju od nevtralnega (6,2 leta) kakor tudi v obveznicah, nominiranih v tujih valutah. Lep primer so 10-letne ameriške državne obveznice, ki kljub več kot 130 bazičnim točkam višji donosnosti do dospetja v primerjavi z nemškimi obveznicami enake ročnosti vlagateljem v letošnjem letu zaradi depreciacije dolarja niso prinesle pozitivnega donosa.

Podjetniške obveznice – nagrada ob previdni in selektivni izbiri izdajateljev

Podjetniške obveznice nudijo vlagatelju nekoliko višjo donosnost v primerjavi z najbolj varnimi državnimi obveznicami. Ta razlika v donosnosti je izražena v obliki pribitka za tveganje (credit spread), ki služi kot premija za posojanje denarja podjetjem in je trenutno na zgodovinsko nizki ravni. Na prvi pogled ta podatek ustvarja sliko robustnega in zdravega obvezniškega naložbenega razreda, podprtega z močnim poslovanjem podjetij in velikim povpraševanjem na trgu. Kreditni pribitki namreč signalizirajo, da trg ne zahteva visoke kompenzacije za prevzemanje dodatnega tveganja, kar temelji na dejstvu, da so podjetja v preteklih ciklih znižala zadolženost, imajo zdrave bilance, kakovost izdajateljev pa se je generalno izboljšala. Dodatno pribitke zmanjšuje močno povpraševanje vlagateljev, ki iščejo višje donosnosti.Kljub temu da je slika na splošno ugodna, se na trgu že pojavljajo tveganja, značilna za dinamiko poznega cikla. Ta dinamika zahteva previdnost, saj visoke cene obveznic puščajo malo varnostne rezerve. Tveganje se kopiči v dveh segmentih: v sektorjih, ki so zelo občutljivi na obrestne mere, kot so npr. nepremičnine, in pri izdajateljih z nižjo bonitetno oceno (high yield). Omenjeni izdajatelji, ki so bili agresivni pri zadolževanju v preteklosti po nizkih obrestnih merah, že močno čutijo pritisk višjih stroškov izposojanja, saj morajo stari, poceni dolg zamenjati z bistveno dražjim. Medtem ko je bilo leto 2025 relativno mirno, se v letu 2026 pričakujejo izzivi ravno pri podjetjih, ki izdajajo visoko donosne obveznice, saj bo refinanciranje dolga, izdanega pred petimi leti, preizkusilo stabilnost teh podjetij in obstoječe nizke pribitke. Hkrati na trg močno vplivajo tehnološka podjetja (hyperscalerji), ki vlagajo ogromne kapitalske izdatke (Capex) v razvoj umetne inteligence (UI). Kljub temu da te izdaje povečujejo ponudbo obveznic, robustne bilance teh velikanov in strukturna podpora, ki jo prinaša UI razmah, srednjeročno omejujejo nadaljnje širjenje kreditnih pribitkov pri teh družbah.

Leto 2026 ponuja priložnosti za pozitivno donosnost podjetniških obveznic, vendar bo uspeh odvisen od stroge selektivnosti na podlagi temeljite analize. Vlagatelji naj se osredotočijo na obveznice z visoko kakovostjo in srednjo ročnostjo, hkrati pa pozorno spremljajo signale centralne banke.

Finančne obveznice: stabilno poslovanje, močne bilance, nizka tveganja in donosna izbira

Evropski bančni sektor je danes v najboljši kondiciji v zadnjih desetletjih. Po letih razdolževanja in čiščenja bilanc imajo banke zdrave bilance, visoko kakovost sredstev in stabilne kapitalske količnike. Povprečni količnik CET1 znaša več kot 15 %, kar je bistveno nad regulativnimi zahtevami – kljub visokim izplačilom dividend in odkupu lastnih delnic.

Tudi evropske zavarovalnice so danes v zelo dobrem finančnem položaju. Po podatkih EIOPA imajo stabilne bilance in kapitalske rezerve nad regulativnimi zahtevami, kar potrjuje robustnost sektorja.

Profitabilnost in odpornost

Rast obrestnih mer po pandemiji je močno povečala neto obrestne prihodke (NII), kar je okrepilo sposobnost absorpcije izgub. Tudi po znižanju obrestnih mer ostajajo prihodki stabilni, z napovedjo ponovne rasti od leta 2026. Stresni testi Evropske bančne agencije potrjujejo visoko odpornost sektorja tudi v zahtevnih makroekonomskih scenarijih. Tudi zavarovalniški sektor s stabilnimi bilancami, visokimi kapitalskimi rezervami in premišljenim upravljanjem tveganj vlagateljem zagotavljajo nizko kreditno izpostavljenost ter stabilne donose v zahtevnem tržnem okolju.

Kakovost sredstev

Slaba posojila (NPL) so na zgodovinsko nizkih ravneh (okoli 1,9 %), izpostavljenost tveganim sektorjem pa je obvladljiva. To pomeni, da so kreditna tveganja za vlagatelje v bančne obveznice trenutno nizka.Priložnosti za vlagatelje

- Privlačni donosi: Kljub znižanju pribitkov so bančne obveznice še vedno zanimive zaradi stabilnih temeljev in močnega povpraševanja.

- Periferne banke: Izbrane banke v Italiji, Španiji in drugih državah ponujajo dodatne priložnosti zaradi izboljšanih temeljev in privlačnih pribitkov nad državnimi obveznicami.

Obveznice povzetek – kakovost je pomembna za ohranjanje stabilnega portfelja

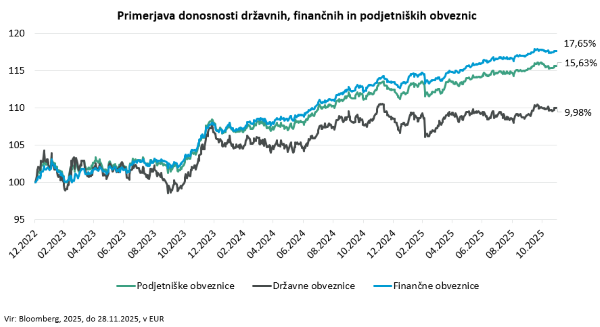

Obvezniški trgi so v zadnjih treh letih vlagateljem prinesli stabilne in privlačne donose. Najbolj so izstopale finančne obveznice z rastjo +17,65 %, sledile so podjetniške (+15,63 %), medtem ko so državne obveznice zaostajale (+9,98 %). Močni temelji evropskih bank in zaupanje v korporativni sektor potrjujejo, da kakovost ostaja ključna. Finančne obveznice so v zadnjem obdobju izstopale z najvišjimi donosi, kar odraža stabilne kapitalske količnike bank, izboljšano profitabilnost in nizko raven slabih posojil. Banke so danes dobro kapitalizirane, odporne na stresne scenarije in ponujajo privlačne priložnosti.

Podjetniške obveznice prav tako ostajajo močan steber portfeljev, saj korporativni sektor kaže zdrave bilance, obvladljivo zadolženost in stabilne denarne tokove. Vlagatelji lahko v obeh segmentih računajo na kakovost, ki je temelj dolgoročne stabilnosti in zanesljivih donosov.

Naš pogled za leto 2026: Osredotočenost na kakovost in nevtralno ročnost obveznic

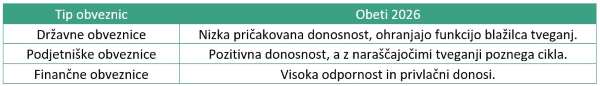

V letu 2026 bodo obveznice ostale pomemben blažilec morebitne volatilnosti na delniških trgih. Državne obveznice pa bodo še naprej predstavljale varnostni steber portfeljev, saj nudijo zanesljivost in likvidnost v negotovih razmerah. Selektivnost bo ostala pomembna za izkoriščanje priložnosti ob ohranjanju varnosti.Kakovostne podjetniške in finančne obveznice bodo še naprej v središču zanimanja vlagateljev, saj močni temelji evropskih bank in stabilne bilance korporacij zagotavljajo zanesljivost. Kljub trenutno nizkim pribitkom nad državnimi obveznicami bodo te naložbe tudi v prihodnje nudile solidne donose in priložnost za diverzifikacijo portfeljev v dinamičnem tržnem okolju.

Zaradi negotovih dolgoročnih inflacijskih trendov in visokih ravni državnega dolga vlagatelji trenutno izbirajo zmerno zapadlost obvezniških naložb, približno šest let. Daljše zapadlosti v takšnem okolju navadno prinašajo nesorazmerno večje tveganje v primerjavi z omejenim dodatnim donosom. Izpostavljenost obveznicam v tujih valutah lahko zniža realni donos in poveča volatilnost portfelja.

080 22 42

080 22 42 info@infond.si

info@infond.si LinkedIn

LinkedIn