Letošnji donosi na segmentu visoko tveganih podjetniških obveznic se lahko postavijo ob bok delniškim donosom.

Precej pove že dejstvo, da so donosi do dospetja visoko tveganih podjetniških obveznic na zgodovinskem minimumu in to pod 7 %. V prvih sedmih mesecih letošnjega leta je indeks visoko tveganih podjetniških obveznic iShare zrasel za 8,24 %, medtem ko je globalni delniški indeks MSCI zrasel za 7,48 %. To je zgodovinsko eden najvišjih donosov visoko tveganih podjetniških obveznic v 7 mesečnem obdobju. Po tako visoki rasti je večina cen iz segmenta visoko tveganih podjetniških obveznic preko 102 centa na dolar. Veliko izdajateljev ima možnost, da predčasno odpokliče obveznice, običajno v razponu med 103 in 105 centov na dolar, kar pomeni, da podjetja zamenjajo dražji dolg s cenejšim, kar je precej podjetij že opravilo.

Kakšno gibanje lahko pričakujemo v prihodnje?

Ob zgodovinsko nizkih zahtevanih donosih in pritisku na marže iz poslovanja izdajateljev se povišuje tveganje (ne poplačila, padca cen in s tem kapitalske izgube) ki ga sprejemajo imetniki teh papirjev. Tako so v zadnjem četrtletju izdajatelji poročali samo 1,5 % rasti prihodkov iz prodaje ter 2,2 % rasti stroškov prodanih proizvodov.

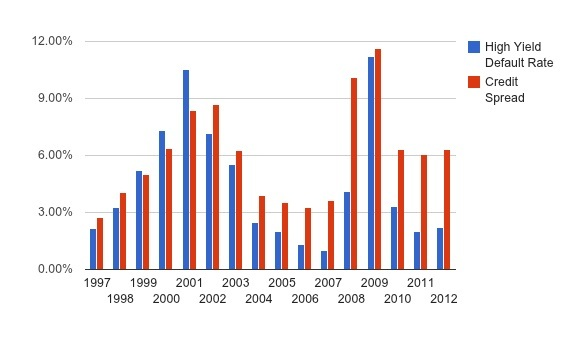

Graf: Kreditni pribitek na državne obveznice (Credit Spread) ter verjetnost nepoplačila imetnikov visoko tveganih podjetniških obveznic

Viri: Moody`s, BofA Merrill Lynch US High Yield Master II Option Adjusted Spread

Zgornji graf nam prikazuje razmerje med kreditnim pribitkom oz. razliko med donosom visoko tveganih podjetniških obveznic in državnimi obveznicami, t.i. 'Credit Spread', ki sedaj znaša 6,2 %, in verjetnostjo nepoplačila podjetniških obveznic (High Yield Default Rate), ki sedaj znaša nekaj nad 2,1 %. Razlika znaša 4 % in je ena najvišjih v zadnjih 15 letih. Tako ugotovimo, da bi investitor tudi ob upoštevanju tveganja nepoplačila podjetniških obveznic letno zaslužil prek 4 % več, kot če bi investiral v državne papirje.

Kakšne narave je razlog tako visoke razlike med kreditnim pribitkom in verjetnostjo neplačila izdajateljev visoko tveganih podjetniških obveznic?

Kot kaže ni nekega temeljnega vzroka. Zgodovinska statistika nam pove, da običajno kreditni pribitki sledijo stopnji verjetnosti nepoplačila obveznosti z zamikom ter ostajajo daljše obdobje na nekaterih ravneh. Verjetnost nepoplačila pa sedaj ostaja dokaj stabilna.

Kakšna je slika v segmentu podjetniških obveznic investicijskega razreda?

Podjetniške obveznice investicijskega razreda načeloma ne nosijo tveganja poplačila njihovim imetnikom in sedaj prinašajo le 2 % višji letni donos kot državne obveznice. To tveganje pa obstaja pri visoko tveganih podjetniških obveznicah, ki ob upoštevanju tveganja nepoplačila v višini 2,1 % prinašajo na letni ravni za 2 % višji donos od podjetniških obveznic investicijskega razreda oziroma 4 % višji letni donos od državnih obveznic.

Iz tega lahko sklepamo, da so visoko tvegane podjetniške obveznice boljši izbor kot naložba v državne in podjetniške obveznice investicijskega razreda. Da bi se to spremenilo, bi morala verjetnost njihovega nepoplačila porasti za več kot 200 bazičnih točk iz sedanje ravni. To se je res zgodilo leta 2008 in 2009, a od takrat so najšibkejša podjetja iz tega segmenta prenehala s poslovanjem, kar pomeni, da so na trgu ostala boljša podjetja. Redko se investitorjem v visoko tvegane podjetniške obveznice ponudi takšna priložnost, da obstaja tako visoka razlika med kreditnim pribitkom ter stopnjo neplačila obveznosti.

Dva največja kotirajoča ETF-a in sicer Barclays-ev indeks visoko tveganih podjetniških obveznic ter iShar-ov indeks visoko tveganih podjetniških obveznic sta letos dosegla 12,1 % oziroma 10,9 % donos, merjeno v EUR.

080 22 42

080 22 42 info@infond.si

info@infond.si LinkedIn

LinkedIn