Razviti trgi - Kako drage so v resnici svetovne delnice

Damjan Kovačič

upravljavec - analitik

Po več kot osmih letih visokih rasti delniških tečajev predvsem v ZDA, bi bilo nenavadno, če ne bi rekordno nizkih obrestnih mer spremljala povišana vrednotenja delnic, ki pa še vedno niso tako špekulativno napihnjena, da bi lahko v kratkem pričakovali večje borzne pretrese. Svetovne delnice iz indeksa MSCI AC World namreč danes kotirajo pri 20-kratniku letnega dobička, kar je nekoliko več od dolgoletnega povprečja pri 17, vendar pa je njihov dividendni donos (2,7 %) še vedno precej višji od enega odstotka, ki ga trenutno nudijo vladne obveznice. Pogosto citirani ciklično prilagojeni kazalnik P/E, to je razmerje med ceno delnic in desetletnimi dobički, je pri vrednosti 24 resda nekoliko nad dolgoletnim povprečjem pri 23, nikakor pa ga ne moremo enačiti z ekstremoma iz leta 2000, ko se je kazalnik povzpel na 47 ali leta 2007, ko se je dvignil na 30.

Če bo po več kot letu dni zaradi neverjetno nizke volatilnosti in pretiranega optimizma med investitorji končno prišlo do prave poletne korekcije, ki bi bila večja od 5 %, ocenjujemo to kot dobro nakupno priložnost, predvsem v državah v razvoju ter cikličnih sektorjih, kot so industrija, informacijska tehnologija, surovine in finance.

Dokler se nahajamo v fazi dolgoročne rasti poslovnega in borznega cikla, je smiselno, da obravnavamo razprodaje na borzah podobno kot slavni upravljavec Peter Lynch, ki pravi, da investitorji izgubijo bistveno več denarja v pričakovanju korekcij kot pa v samih korekcijah.

Borzni indeksi svetovnih razvitih trgov so do začetka avgusta v evrih v povprečju pridobili manj kot pol odstotka vrednosti: S&P 500 (-1,5 %), Dow Jones (-1,1 %), tehnološki Nasdaq (+5,3 %), evropski Stoxx Europe 600 (+4,6 %), nemški DAX (+2,8 %), japonski Nikkei (-1,7 %) in svetovni indeks razvitih trgov MSCI World (+0,0 %).

Trgi v razvoju - Trgi držav v razvoju so v drugo polovico leta prenesli pozitiven trend

dr. Uroš Vek

upravljavec naložb

Delniški trgi držav v razvoju so pozitiven trend iz prvega polletja prenesli v drugo polovico leta. Julija je indeks delniških trgov držav v razvoju, MSCI EMERGING MARKETS, zrastel za 2,2 %, merjeno v evrih, medtem ko je indeks razvitih trgov, MSCI WORLD, padel za 0,6 %, merjeno v evrih. Od začetka leta so tako delniški trgi držav v razvoju ustvarili donos v višini 10,7 %, razviti trgi pa zgolj 0,6 %, merjeno v evrih.

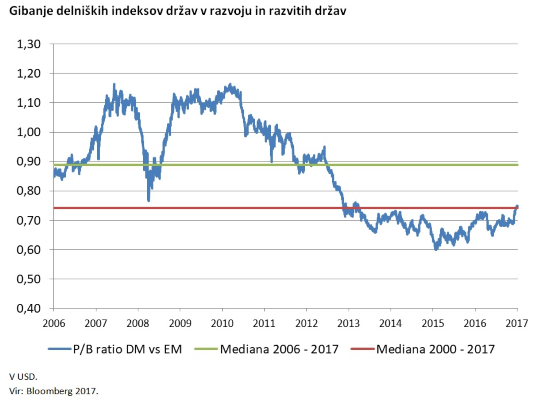

Stabilizacija obrestnih mer, padanje dolarja in rast surovin so dodatno pripomogli k rasti delniških tečajev držav v razvoju. Vrednotenja delniških trgov so se od dna v letu 2015 nekoliko povzpela, ko so bile delnice držav v razvoju 40 % cenejše od razvitih (merjeno po multiplikatorju knjigovodske vrednost – PB), medtem ko so trenutno okrog 25 % cenejše od razvitih. To je v skladu z mediano v odboju od leta 2000 do 2017. Skratka, vrednotenja so zmerna. Glede na zadnjo rast ne moremo več govoriti o pretirani podcenjenosti. A hkrati so potenciali še vedno relativno visoki, saj to gospodarsko območje nudi višjo gospodarsko rast, pozitiven naravni prirastek, hitrejša preobrazba družbe itd.

Slovenija - Dobri rezultati Krke in Telekoma

Uroš Selič

upravljavec - analitik

Indeks cen življenjskih potrebščin se je julija 2017 na letni ravni zvišal za en odstotek, kar je 0,8 odstotne točke več kot enakem obdobju lani. Na mesečni ravni pa so se omenjene cene v luči poletnih razprodaj pričakovano znižale, tokrat za 0,7 %. Cene uvoženih proizvodov so se junija 2017 na mesečni ravni znižale za 0,8 %, medtem ko so se na letni ravni zvišale za 2,5 %.

Skupina Krka je v prvem polletju 2017 ustvarila za 655 milijonov EUR prihodkov od prodaje, kar je 8,5 % več kot v enakem obdobju lani. Čisti dobiček se je v omenjenem obdobju zvišal za 31 % in dosegel vrednost 91,7 milijona EUR. Na trgih zunaj Slovenije so prodali za 612,1 milijona evrov izdelkov in storitev. Od tega največ v vzhodni Evropi, za 214 milijona evrov, kjer so tudi dosegli največjo absolutno (za 38,4 milijona evrov) in največjo relativno rast prodaje (za 22 odstotkov). Ključna je bila rast v Rusiji, kjer so prodali za 156,4 milijona evrov izdelkov. Uprava pa je prav tako sporočila zanimivo informacijo o potencialnem prevzemnem poslu na Kitajskem, ki ga družba načrtuje že nekaj časa.

Prav tako je polletne rezultate objavila družba Telekom Slovenije, ki je ob polletju ustvarila 24,3 milijona evrov čistega dobička, kar je 41 % več kot v enakem obdobju lani. Čisti prihodki od prodaje so se povečali za 6 % na 367,1 milijona evrov. Ustvarjeni prihodki v letošnjem letu so višji predvsem zaradi višjih prihodkov na veleprodajnem trgu in višjih prihodkov IT-storitev, so pojasnili v družbi. Skupina tako uspešno nadomešča nižje prihodke klasične fiksne telefonije in mobilnih storitev, v okviru katerih naročniki in predplačniki prehajajo na konvergenčne pakete in nove mobilne pakete, ki vključujejo več mobilnih storitev za nižjo ceno, so dodali.

Dolžniški trgi - Vroča jesen za ECB

dr. Uroš Vek

upravljavec - analitik

Donosnost 10-letne nemške državne obveznice se je od sredine junija več kot podvojila, saj se je povzpela iz 0,24 na 0,60 % v sredini julija. Konec julija je obrestna mera okrog 0,5 %. Ta močan dvig lahko pojasnimo z vse boljšimi gospodarskimi razmerami v Nemčiji in predvsem Evropi.

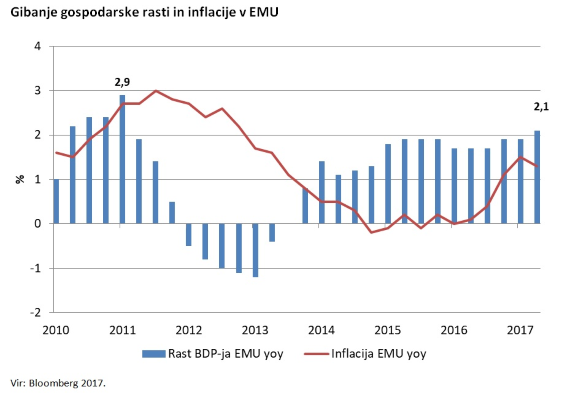

Gospodarstvo EMU je v drugem četrtletju v primerjavi s prvim zraslo za 0,6 %, rast v drugem četrtletju je na letni ravni 2,1 %. To je najvišja rast od leta 2011. Zadnji podatki potrjujejo, da se tempo rasti pospešuje in evropska gospodarstva postajajo robustna in samozadostna. Strah pred deflacijo je zaenkrat potisnjen na stran, saj se je letna rast cen v EMU varno odmaknila od nivojev okrog 0 ali negativne spirale. Junija je inflacija v EMU znašala 1,3 %. Ta nivo je bistveno višji od dna v letih 2015 in 2016, vendar še vedno močno oddaljen od ciljne inflacije ECB, ki je okrog 2 %. Posledično bistvenih premikov glede programa kvantitativnega sproščanja (QE) v letu 2017 ni za pričakovati.

Jesen 2017 bo za evropski obvezniški trg vroča, saj se pričakuje močna polemika in obširna debata glede prihodnjih aktivnosti ECB. Centralna banka je v nezavidljivem položaju, saj gospodarstvo okreva, a hkrati se ta pozitivni proces pri rasti cen odvija počasneje in je za ECB težje ugotoviti pravilen trenutek, ko bo morala narediti tisti prvi restriktivni korak po več letih ohlapne monetarne politike. Prehitra opustitev ohlapne monetarne politike lahko uniči pretekle pozitivne ukrepe in zmanjša gospodarsko rast v Evropi ali pa gospodarstvo celo pahne v recesijo, predolgo oklevanje pa vodi v inflacijsko spiralo. Iskanje tega ravnovesja bo zelo težavna naloga ECB.

Na drugi strani Atlantika ne bo jesen nič kaj manj zanimiva. Ameriška centralna banka (FED) še naprej okleva z dvigom obrestnim mer, predvsem zaradi padanja rasti cen v zadnjih mesecih. Inflacija je v juliju na letni ravni znašala 1,6 %. Verjetnost dviga obrestne mere v letu 2017 je padla na 40 %. FED se bo v jeseni bolj posvetil normalizaciji bilančne vsote centralne banke. Trenutno FED reinvestira glavnico in obresti od vseh kupljenih vrednostnih papirjev v času izvajanja treh programov kvantitativnega sproščanja. Jeseni lahko pričakujemo začetek procesa zmanjševanja 4.500 mrd USD velike bilančne vsote tako, da bo FED ali opustil reinvestiranje glavnic in obrestnih mer ali pa bo celo začel s prodajo vrednostnih papirjev. V prihodnjih mesecih bodo podrobneje predstavili program zmanjševanja bilančne vsote. Ne glede na to, kakšen bo program, bo to pomenilo, da se bo bilančna vsota in denarna masa v ameriškem finančnem sistemu zmanjšala. To pomeni dodaten pritisk na dvig obrestnih mer ter ohlajanje gospodarstva.

080 22 42

080 22 42 info@infond.si

info@infond.si LinkedIn

LinkedIn