Paradni konj trga je brez dvoma sektor informacijske tehnologije (IT) in širša skupina delnic "Mega-Cap Growth"(1). Fenomen umetne inteligence (UI) ni le trend, ampak strukturna sprememba, ki spodbuja ogromne kapitalske izdatke. Podjetja, ki omogočajo in uvajajo UI, doživljajo eksponentno rast prihodkov in dobičkov.

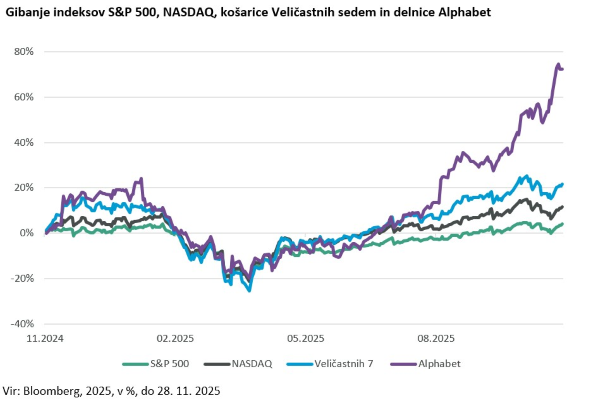

Naraščajoča uspešnost delnic "Veličastnih sedem" (Magnificent 7), ki so do konca novembra porasle za 10,6 % (merjeno v EUR), pa je povzročila visoko koncentracijo tržne kapitalizacije, kar prinaša tako priložnosti kot tudi sistemsko tveganje v primeru večjega popravka v tem segmentu.

Ameriške delnice so se po začetku rasti do konca novembra okrepile za skoraj 30 % (merjeno v EUR). Vse bolj pogoste so razprave o tem, ali se formira delniški balon ali ne, zato smo tej temi namenili svoj prostor.

Problem tržne koncentracije: Nevidno tveganje Veličastnih sedem

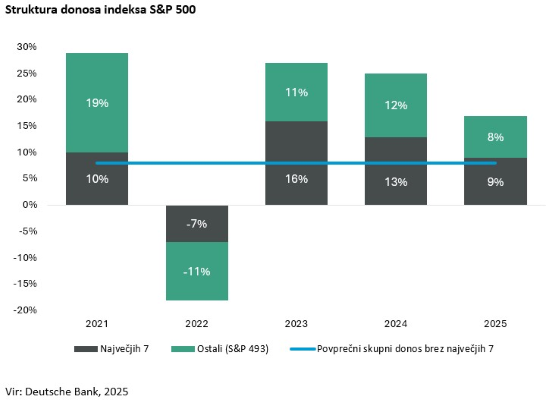

Problem tržne koncentracije: Nevidno tveganje Veličastnih sedemKoncentracija v indeksu S&P 500 je dosegla ekstremne ravni, saj njegovih 7 največjih podjetij danes predstavlja več kot tretjino (približno 36 %) uteži indeksa. Utež se je drastično povečala v zadnjih letih, saj je leta 2021 utež Top 7 podjetij znašala le 24 %.

Tveganje koncentracije je opazno tudi pri rasti dobičkov, saj je več kot 60 % rasti dobičkov v S&P 500 od leta 2021 ustvarilo sedem največjih podjetij. Posledica te visoke koncentracije je spremenjen profil tveganja S&P 500, kar se kaže v bolj izrazitih in globokih padcih (maximum drawdowns) na ameriškem trgu v primerjavi z drugimi razvitimi trgi v zadnjih letih.

Taka koncentracija trga ustvarja ranljivost. Če katerokoli od teh vodilnih podjetij zataji (zaradi slabših rezultatov, regulativnih sprememb ali drugih šokov), se to hitro pozna na uspešnosti celotnega tržnega indeksa.

Nedavno je Alphabet prevzel vodstvo med Veličastnih sedem v kratkoročnem obdobju. Podatki iz zadnjih let kažejo, da se vodilni v tej skupini pogosto menjajo. Od začetka bikovskega trenda konec leta 2022 so bile razlike v donosih med najboljšim in najslabšim članom skupine zelo velike. Razpoloženje do UI hiperskalerjev (Alphabet, Amazon, Microsoft) se premika od »rasti za vsako ceno« k vprašanjem o donosnosti naložb (ROI). V prihodnje to pomeni več potencialnih zmagovalcev in poražencev znotraj Sedmih Veličastnih, bolj diferenciran UI investicijski ekosistem, kjer vsi veliki igralci ne bodo enako uspešni.

Monetarna politika Ameriške centralne banke (FED) ostaja ključni dejavnik, ki vpliva na vrednotenja

Trg pozorno spremlja vsako besedo Feda glede smeri obrestnih mer. Padec inflacije na ciljno raven bi omogočil cikel zniževanja, ki bi izboljšal obete za podjetja in zmanjšal stroške zadolževanja. Višje obrestne mere negativno vplivajo na podjetja z visokim dolgom in tista, katerih dobički so usmerjeni v daljno prihodnost (predvsem mlada, hitro rastoča tehnološka podjetja). Na drugi strani pa podpirajo sektorje, kot so finance in nekatera podjetja iz sektorja energije, ki imajo koristi od višjih donosov in cen.Na decembrskem zasedanju je Fed znižal ciljno obrestno mero za 25 bazičnih točk na 3,5 %–3,75 %, kar je bilo tretje zaporedno znižanje. Ton odločitve in tiskovne konference predsednika Jeromea Powella je bil pretežno "golobji" (popustljiv), soglasje je bilo doseženo kljub temu, da je iz diagrama napovedi obrestnih mer (dot plot) razvidno precejšnje razhajanje članov odbora FOMC glede višine obrestne mere. Mediana napovedi za prihodnja znižanja obrestnih mer se za leto 2026 ni spremenila (eno znižanje), kar je bolj "jastrebje" kot tržna pričakovanja (dve do tri znižanja).

FOMC je zvišal projekcijo gospodarske rasti za leto 2026 (iz 1,8 % na 2,3 %), kar naj bi odražalo višja pričakovanja glede produktivnosti, istočasno pa so znižali obete za jedrno inflacijo v letu 2026 iz 2,6 % na 2,5 %.

Glede na to, da se inflacija vztrajno nahaja nad ciljno, da je trg dela šibak in da na gibanje gospodarstva vplivajo velike strukturne spremembe, Fed pri svojih odločitvah ne bo hitel. Odbor FOMC se bo glede na najnovejše ekonomske podatke odločal na vsakem zasedanju posebej, namesto da bi se vnaprej zavezal k dolgoročni poti obrestnih mer.

Tveganja za napoved obrestne mere

Ameriško gospodarstvo se sooča z vztrajno inflacijo, ki pri 2,8 % v letu 2025 ostaja nad ciljem Feda. V letu 2026 se pričakuje le skromen napredek, otežujejo pa ga troje dejavnikov: tarife (ki jih podjetja prenašajo na potrošnike), zaostritev priseljevanja (ki zmanjšuje ponudbo dela in lahko spodbudi spiralo plač in cen) ter razcvet UI, ki bo močno povečal pritisk na cene električne energije.Reakcija centralne banke (Fed) bo ključna. Trenutni poudarek Feda na zaposlovanju pomeni bolj spodbujevalno držo, vendar bi ponovni dvig inflacije lahko zahteval bolj zaostreno stališče, kar bi negativno vplivalo na vladni dolg in delniške trge.

V letu 2026 bo pomembno tudi imenovanje novega predsednika Feda. Predsednik Trump je večkrat javno izrazil nestrinjanje z guvernerjem Powellom in namigoval na njegovo odpustitev zaradi premajhnega znižanja obrestnih mer. Kljub napadom na Powella in poskusom odpustitve guvernerke Lise Cook so vlagatelji ostali mirni, saj očitno verjamejo, da bodo institucije vzdržale. Trenutni favoriti, ki jih je identificirala Trumpova administracija (Hassett, Waller, Rieder) so, kot kaže, sprejemljivi za finančne trge.

Poleg tega se ZDA soočajo z resnimi fiskalnimi izzivi. Bliža se refinanciranje skoraj tretjine državnega dolga in letnimi neto plačili obresti v višini 1.000 milijard dolarjev, zato je vsaka sprememba obrestnih mer pomembna. Situacijo poslabšuje tudi možnost, da bi Vrhovno sodišče ZDA predsednikove recipročne tarife (ki prinašajo 300 milijard dolarjev prihodkov letno) razglasilo za nezakonite, kar bi zopet povečalo negotovost in nestanovitnost trga.

Realistična pričakovanja in ključna tveganja

Pri investicijski banki Goldman Sachs pričakujejo, da bo na dolgi rok povprečni letni nominalni skupni donos S&P 500 znašal 6,5 %, kar po prilagoditvi za inflacijo pomeni realni donos 4,0 %. To je pod zgodovinskim povprečjem donosov v zadnjih 100 letih. Vlagatelji morajo upoštevati, da so današnje visoke ravni vrednotenja zgodovinsko signalizirale podpovprečne donose v naslednjem desetletju.Primarni dejavnik rasti bo rast dobička na delnico (EPS), s predvideno letno stopnjo 6,0 %, ki jo podpira nominalna rast BDP. Nekaj donosa bodo prispevale še dividende, medtem ko se bodo po pričakovanjih vrednotenja znižala. Neto profitna marža S&P 500 je blizu rekorda (13,0 %), zato bo pritisk na marže ključni dejavnik tveganja.

Visoka koncentracija ameriškega delniškega trga povečuje negotovost glede dolgoročne napovedi. Če Sedem Veličastnih ohrani svojo prevlado, bodo donosi verjetno presegli večino napovedi. Nasprotno pa, če dobičkonosnost in/ali vrednotenja največjih podjetij popustijo in se ne pojavi nova skupina "super zvezdnikov", bodo donosi širšega trga verjetno nižji.

Ključno tveganje za napovedi rasti dobička je prav umetna inteligenca, bodisi zato, ker UI prinaša močnejšo gospodarsko rast in rast prihodkov, kot je trenutno vgrajeno v napovedi BDP, bodisi zato, ker podjetjem uspe tehnologijo izkoristiti za bistveno razširitev profitnih marž.

Obsežnejša uporaba UI se premika z graditeljev UI na njegove uporabnike – sektorje, ki vgrajujejo te tehnologije za izboljšanje produktivnosti, varnosti in trajnosti. V prihodnje bi lahko največ pridobili naslednji sektorji:

- Zdravstvo: Diagnostika, odkrivanje zdravil in personalizirana medicina, ki jih poganja UI, prinašajo učinkovitost in nove priložnosti za medtech in biotehnološka podjetja.

- Obramba in kibernetska varnost: Koristi od ponovnega vlaganja v obrambo in odpornost zaradi naraščajočih geopolitičnih in digitalnih groženj.

- Proizvodnja in logistika: Avtomatizacija in robotika preoblikujeta sektorja s pametnejšimi sistemi, ki omogočajo UI.

- Energetika: Hitra širitev infrastrukture UI povečuje globalno povpraševanje po energiji, kar pospešuje naložbe v čisto energijo, posodobitev omrežja in materiale naslednje generacije.

Diverzifikacija ostaja edino "brezplačno kosilo" v investiranju

Zgodovina, zlasti dot-com mehurček (1997–2000), kaže, da je lahko koncentracija trga predhodnik šibkejših donosov in krhke rasti. Kljub temu da koncentracija sama po sebi ni »napovednik« za padec, vlagatelji ne bi smeli zanemariti, koliko njihovega premoženja je odvisno od ene same teme ali skupine delnic.Ohranjanje izpostavljenosti različnim sektorjem, regijam in stilom je eden redkih zanesljivih načinov za obvladovanje tveganja in izkoriščanje priložnosti, če se koncentracija trga zmanjša.

-----------------------

(1) Hitrorastoče delnice z visoko tržno kapitalizacijo.

080 22 42

080 22 42 info@infond.si

info@infond.si LinkedIn

LinkedIn