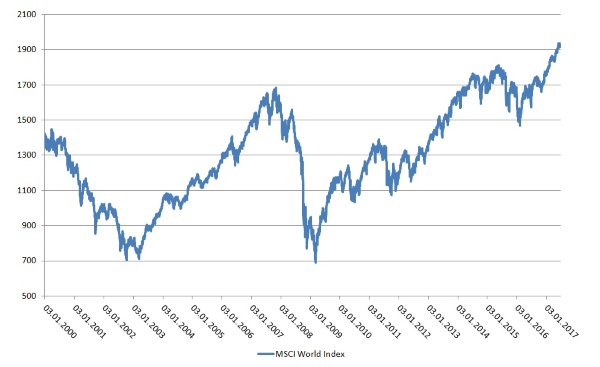

Delniški trgi na rekordnih vrednostih

Globalni delniški indeks MSCI World je v prvi polovici leta pridobil 9,4 % (v USD). Evropski vlagatelji so zaradi izjemne rasti evra na boljšem le za 0,7 %. Kljub, vsaj za nas, negativnim valutnim nihanjem, je takšna rast nadpovprečna. Čeprav na prvi pogled delnice niso več poceni (PE znaša 20, pričakovan PE pa 17), so v primerjavi z obveznicami še vedno izjemno privlačne. Solidna gospodarska rast in ponovna rast dobičkov (pričakovanja za 2017 znašajo 11 %) sta temelja, na katerih lahko delnice nadaljujejo rast tudi v drugi polovici leta. Kar lahko ogrozi to sliko je nenapovedana upočasnitev globalnega gospodarstva. Jo lahko prehitra normalizacija monetarne politike (višje obrestne mere) tudi povzroči?Gibanje indeksa MSCI World Index v obdobju 2000 – 2017

Vir: Bloomberg.

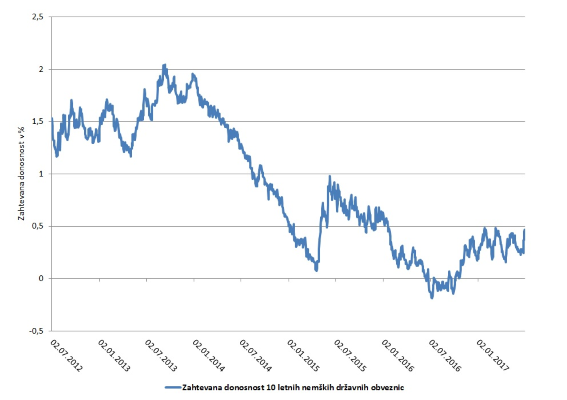

Gospodarska slika ostaja pozitivna

Glavna sprememba v letu 2016 je bila, da smo prešli iz okolja, v katerem je vladal strah pred deflacijo (sekularna stagnacija) v okolje globalne reflacije (višja inflacija in višja gospodarska rast). Pričakovanja za ta premik so se po izvolitvi Donalda Trumpu le še okrepila. Vendar se pričakovane dramatične spremembe - davčna reforma, investicije v infrastrukturo in manj regulacije - v ZDA (še) niso zgodile. To je povzročilo, da je tema višje inflacije in višjih obrestnih mer v prvi polovici leta malenkost zastala. Vendar to ni odvrnilo ameriške centralne banke (FED) od nadaljevanja dvigov ključne obrestne mere ter napovedi, da bo začela zmanjševati lastno bilanco stanja. S tem FED sporoča, da izjemni ukrepi zadnjih desetih letih naj ne bi bili več potrebni. A je temu res tako, bomo še videli. Občutek pa je, da se poleg FED pripravlja na normalizacijo tudi Evropska centralna banka (ECB), kjer prvi dvig ključne obrestne mere pričakujemo šele v letu 2019.Gibanje zahtevane donosnosti 10-letne nemške državne obveznice

Vir: Bloomberg.

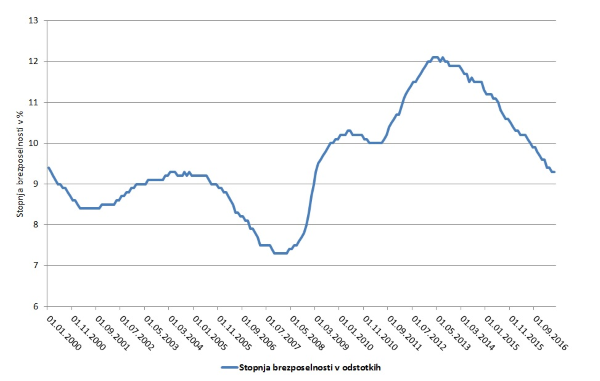

Poleg počasnega obračanje monetarne politike je bil po našem mnenju eden ključnih dogodkov v prvi polovici leta pozitiven razplet tako francoskih kot nizozemskih volitev. Začasno je populistični val (Trump, Brexit) v Evropi ustavljen. To je sprožilo ogromno optimizma, ki je ključen za nadaljevanje gospodarskega okrevanja. Po dolgem času se zdi evropsko gospodarstvo močnejše od ameriškega. Da lahko pričakujemo nadaljevanje pozitivnega gibanja, kaže tudi indeks nabavnih managerjev (PMI), ki vztraja rekordno visoko. Posledično smo priča dramatičnemu padcu brezposlenosti v evroobmočju, ki pa je še daleč od nivojev pred krizo.

Gibanje stopnje brezposelnosti v evroobmočju

Vir: Bloomberg.

V drugi polovici 2017 vrnitev cikličnih panog

Gledano celovito ostajajo globalne delnice najbolj privlačen naložbeni razred tudi v drugi polovici leta 2017. Če bi se morali opredeliti sektorsko, vidimo več priložnosti v cikličnih panogah. V prvi polovici leta je bil najslabši sektor energije (padec cen nafte). Prav ta upočasnitev teme globalne reflacije je vplivala, da so se bolj ciklični sektorji (finance, energija, surovine) gibale slabše, kot denimo sektor informacijske tehnologije (zmagovalec prvega polletja). Ob ponovno višji pričakovani gospodarski rasti in inflaciji ter posledično višjih obrestnih merah so ciklični sektorji tisti, ki so se zgodovinsko gibali najbolje. Ob višjih obrestnih merah v drugi polovici leta pričakujemo prav to.Med regijami pa ostajamo najbolj naklonjeni Evropi. Kombinacija gospodarske rasti, višjih dobičkov ter zmernih vrednotenj (predvsem nasproti ameriškim delnicam) so sijajno izhodišče za prihodnje donose.

080 22 42

080 22 42 info@infond.si

info@infond.si LinkedIn

LinkedIn