Razviti trgi - Kdo ima prav: delnice ali obveznice?

Damjan Kovačič

upravljavec - analitik

V letošnjem prvem četrtletju so svetovne delnice, kljub nadaljevanju odlivov sredstev iz delniških skladov, v evrih pridobile okoli 16 %. Čisti odlivi sredstev so namreč skupaj znašali 31 mrd USD, od tega 54 mrd USD na razvitih trgih, medtem ko so trgi v razvoju pritegnili za 23 mrd USD čistih prilivov v sklade. Podobno skeptični in črnogledi so tudi globalni upravljavci investicijskih skladov, pri katerih je v seštevku izpostavljenost do delnic komaj pozitivna in primerljiva z dnom na delniških trgih v letih 2003, 2011, 2012 in 2016.

Vlagatelji na finančnih trgih očitno iščejo v varno zavetje na obvezniških trgih, saj smo od novembra priča pravemu kolapsu donosnosti državnih obveznic. V zadnjih dneh so se tako ponovno razplamteli strahovi pred skorajšnjo recesijo, ki naj bi jo napovedovala razvpita inverzna krivulja donosnost ameriških obveznic, ki ne pomeni nič drugega kot negativno razliko med kratko- in dolgoročnimi obrestnimi merami.

Po podatkih Marka Kolanovica, vodje kvantitativnih raziskav pri JP Morganu, je zanimivo, da dosegajo delniški trgi zgodovinsko najboljše donose v mesecih in četrtletjih po začetku inverzije krivulje donosnosti. V zadnjih treh primerih so npr. ameriške delnice v 18 do 24 mesecih do začetka medvedjega trga v povprečju pridobile celo več kot 30 % vrednosti.

Po drugi svetovni vojni je bil mesec april v tretjem letu predsedniškega cikla zelo naklonjen ameriškim delnicam, saj je indeks S&P 500 nekoliko padel samo v enem od 17 primerov. V povprečju so pridobile 3,5 %.

Borzni indeksi razvitih trgov so v letošnjem letu do začetka aprila v evrih v povprečju pridobili okoli 14 odstotkov vrednosti: S&P 500 (+15,4 %), Dow Jones (+13,4 %), tehnološki Nasdaq (+18,8 %), evropski Stoxx Europe 600 (+12,8 %), nemški DAX (+8,5 %), japonski Nikkei (+7,7 %) in svetovni indeks razvitih trgov MSCI World (+14,2 %).

Trgi v razvoju - Četrtletje po pričakovanjih optimistov

Mag. Jure Dubravica,

direktor sektorja upravljanja naložb

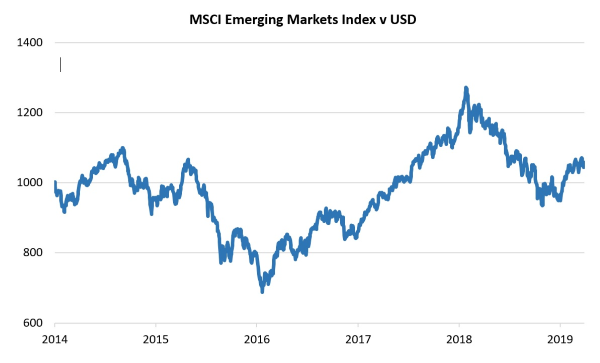

Trgi v razvoju so se pridružili sinhroni globalni evforiji delniških trgov in v prvih treh mesecih leta zrasli za 11,8 % v EUR, merjeno z indeksom MSCI Emerging Market Index. Kljub tej rasti so še vedno 15 % pod desetletnim vrhom iz januarja leta 2018. Strma rast letošnjega leta je delno odgovor na pretiran pesimizem preteklega leta. S prstom pa lahko pokažemo tudi na centralne banke, predvsem ameriški FED, ki je obrnil ploščo. Še pred meseci je guverner zatrjeval, da so obrestne mere daleč od nevtralnih in da bo monetarna politika nadaljevala v restriktivni smeri - zdaj so pričakovanja drugačna. Vse več udeležencev na kapitalskih trgih v kratkem ne vidi več dodatnih dvigov. Pojavljajo pa se tudi predlogi o prvem nižanju ključne obrestne mere in to že v roku enega leta, kar sicer samo po sebi poraja nova vprašanja glede prihodnosti ameriškega gospodarstva.

Dodatno mero optimizma delniškim trgom dajejo signali, da bi devet mesecev trajajoč trgovinski spor med ZDA in Kitajsko lahko prinesel rešitve, ki bi bile vsaj do neke mere ugodne za obe strani. Preblizu so ameriške predsedniške volitve, da bi Trump lahko močneje pritisnil na Kitajsko, kar bi se kot bumerang vrnilo na ameriški kapitalski trg, ki ga predsednik tako rad spremlja. Na drugi strani pa ima kitajski voditelj Xi Jinping dovolj dolg mandat, da bi se obremenjeval s tem, a je veliko gospodarstvo v upočasnjevanju in ima velik interes, da se pogajanja zaključijo v pozitivnem tonu. Vsakršni odklon od tega, bi prinesel na trge razočaranje, ki bi se odrazilo v močnejši korekciji delniških tečajev. Pogajanja so v sklepni fazi in potrebno bo počakati še nekaj tednov do končnega rezultata.

Na koncu ne moremo spregledati niti pozitivnega signala vodilnega gospodarskega indikatorja. Zadnji mesečni podatek indeksa PMI za kitajsko gospodarstvo, ki je najpomembnejše izmed držav v razvoju, je ponovno nad 50 (>50 pomeni ekspanzijo, <50 krčenje). S tem se je prelomil lanski negativni trend in kot kaže, se stimulacijski ukrepi, ki jih izvajajo kitajske oblasti, prijemajo.

Za prvo četrtletje je bilo dovolj pozitivnih novic, da so privabile investitorje nazaj na delniške trge. Vsaj kar se teh tiče, se je optimizem vrnil.

Vir: Bloomberg.

Slovenija – Zelo dobri rezultati slovenskih javnih podjetij

Aleš Grbić,

upravljavec - analitik

Vrednost kazalnika gospodarske klime je bila marca 2019 z 9,1 odstotne točke enaka kot februarja 2019. Na letni ravni pa je bila marca 2019 za 3,2 odstotne točke nižja kot marca 2018. Poslabšanje kazalnika gospodarske klime v zadnjem letu je bil v glavnem posledica znižanja kazalnika zaupanja v predelovalnih dejavnostih, za 2,7 odstotne točke, negativno so na omenjeni kazalnik vplivali še kazalniki zaupanja med potrošniki za 1,0 odstotne točke, v gradbeništvu za 0,3 odstotne točke in v storitvenih dejavnostih za 0,1 odstotne točke.

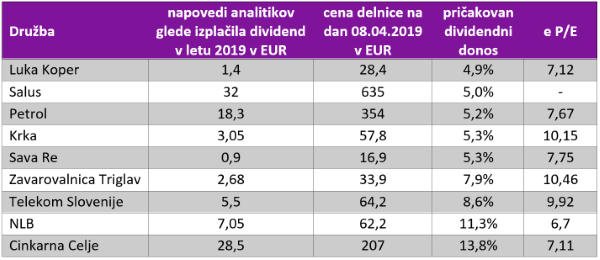

Zelo dobri poslovni rezultati slovenskih javnih podjetij so pozitivno vplivali na tečaje delnic na Ljubljanski borzi. Med večjimi podjetji najbolj izstopata Triglav in Petrol.

Celotna skupina Zavarovalnice Triglav je lani zbrala 1,07 mrd EUR bruto premij oziroma sedem odstotkov več kot predlani. Čisti dobiček se je povečal za 16 % na 80,8 mio EUR.

Petrol je lani posloval nad načrti, saj je ustvaril 5,4 mrd EUR prihodkov oziroma 20 % več kot v letu 2017. Čisti dobiček se je zvišal za 13 %, na 91,8 mio EUR, posamezni vlagatelji pa že špekulirajo o višini dividende, ki bi lahko znašala 20 EUR bruto.

Leto je z rekordnim čistim dobičkom končala Sava Re – okrepil se je za 38 % na 43 mio EUR.

Tako je SBITOP v mesecu januarju pridobil 2,13 %, v prvem četrtletju letos 7,78 % ter na enoletni ravni 12,36% (vključno z izplačanimi dividendami pred davki).

Slovenska podjetja so relativno nizko vrednotena, v večini primerov izplačujejo več kot 5-odstotno dividendo in so gotovo zanimiva naložba v zelo majhnem delu portfelja vlagatelja, ki lahko sprejema nadpovprečna tveganja. Ne smemo pozabiti na nizko likvidnost naložb na Ljubljanski borzi ter posledično odsotnost večine tujih vlagateljev. Nizka likvidnost pomeni tudi višjo premijo za tveganje in v tem dejstvu lahko vidimo, zakaj so delnice na Ljubljanski borzi nižje vrednotene in videti poceni.

Dolžniški trgi - gospodarske razmere dajejo podporo obveznicam

Mag. Rene Redžič,

upravljavec naložb

Evropska centralna banka (ECB) na marčevski seji ni sprejemala odločitev na področju ključnih obrestnih mer. Glede na bolj pesimistične gospodarske obete in zapadanje kreditov, danih v preteklih ciklih ciljnega kreditiranja, ni presenetljivo, da je ECB napovedala nov program refinanciranja bank z dolgoročnimi posojili (TLTRO-III), s katerim naj bi začeli septembra 2019 za obdobje dveh let. Predsednik ECB Mario Draghi je priznal, da se gospodarske razmere v Evropi poslabšujejo, a nevarnosti recesije za zdaj ne vidi. Posledično je ECB znižala napoved ocene gospodarske rasti, ki naj bi za letošnje leto znašala 1,1 % (prej 1,7 %). Glede obrestnih mer je predsednik Draghi omenil, da naj bi ostale na nizki ravni še vsaj do konca letošnjega leta.

Na ohlajanje evropskega gospodarstva nakazuje tudi stopnja inflacije, ki že lep čas ostaja na nižjih ravneh. Inflacija v območju evra je tako po prvi oceni statističnega urada Eurostat marca 2019 dosegla 1,4 %. Iz februarskih 1,5 % se je znižala za 10 bazičnih točk. Ob neupoštevanju cen energije, hrane, alkohola in tobaka se je letna inflacija znižala za 20 bazičnih točk (0,2 %) na 0,8 %.

Ameriška agencija za ekonomske analize je gospodarsko rast ZDA v zadnjem četrtletju revidirala navzdol. Rast BDP je v zadnjem četrtletju na letni ravni znašala 2,2 %, kar je za 0,4 odstotne točke manj od prvotne ocene. Sicer je gospodarska rast ZDA v letu 2018 znašala 2,9 %. Odziv na ohlajanje gospodarstva je tudi zmernejši pristop ameriške centralne banke (FED) pri dvigovanju ključne obrestne mere. FED se je namreč odločil, da začasno prekine s trendom višanja obrestne mere. Verjetnost dviga obrestne mere v letu 2019 je tako po napovedih trga trenutno nična.

Slabši ekonomski obeti v kombinaciji s počasnejšim zaostrovanjem monetarne politike pomembnejših centralnih bank so vplivali na rast cen državnih obveznic v preteklem mesecu. Z 10-letnimi nemškimi državnimi obveznicami se je tako konec marca ponovno trgovalo z negativno zahtevano donosnostjo. Hkrati je zahtevana donosnost ameriških 10-letnih državnih obveznic upadla pod 2,4 %, kar je najmanj od januarja 2018. Z znižanjem pričakovanj trga glede dolgoročnih obrestnih mer v ZDA ob nespremenjeni kratkoročni obrestni meri je postala obrestna krivulja prvič po letu 2007 inverzna. Investitorji so tako za 3-mesečno ameriško posojilo zahtevali višji donos kot na primeru 10-letnega dolga. Zgodovinsko gledano je bil ta pojav večkrat dober pokazatelj prihajajoče recesije.

080 22 42

080 22 42 info@infond.si

info@infond.si LinkedIn

LinkedIn