Razviti trgi - Močnejši dolar/šibkejši evro? Da, prosim!

Damjan Kovačič

upravljavec - analitik

V preteklih tednih je prišlo do preobrata na deviznih trgih, saj je tečaj evra strmo zdrsnil iz 1,23 na 1,19 USD, to je pod vrednost 1,20 iz začetka leta. Posledično so se za evropske vlagatelje letošnji donosi delnic in vzajemnih skladov večinoma premaknili v pozitivno območje.

Če analiziramo tečajna nihanja iz dolgoletne zgodovinske perspektive, je trgovinsko uteženi tečaj dolarja pri 1,20 dolarja za evro zelo blizu zgodovinskega povprečja. Po metodologiji paritete kupne moči World Price Index je evro v državah članicah še vedno precenjen za pet do deset odstotkov.

Sredi aprila so imeli finančni špekulanti na deviznih trgih največje short (kratke) pozicije na dolar v zadnjih šestih letih, kar pomeni, da je velika večina pričakovala, da se bo evro še naprej krepil. Zdaj so se večinsko znašli na napačni strani, kar prinaša večjo verjetnost za močnejši preobrat na deviznih trgih. V prid dolarskim naložbam govori tudi rekordna razlika med donosnostjo 10-letne ameriške in nemške državne obveznice, ki znaša že skoraj 2,5 %, in zelo visoka razlika v pričakovanih dolgoročnih realnih obrestnih merah, ki se giblje okoli enega odstotka.

Na srednji rok, v treh do šestih mesecih, bi lahko zato tečaj evra zdrsnil še za slabih pet odstotkov na povprečno okoli 1,15 dolarja. Če bo padec evra spremljal močan moment trenda, ki je tako zelo značilen za devizni par evro/dolar, pa ni izključen niti morebitni padec pod 1,15 dolarja - kar se mi v tem trenutku sicer zdi manj verjeten scenarij.

V letošnjem letu se je znova izkazalo, da v obdobjih visokih rasti cene nafte (+19 % ) delnice energetskih družb (+8 %) zaostajajo za rastjo cen nafte, vseeno pa so njihovi donosi praviloma višji od donosov delniških trgov (letos +2 %).

Borzni indeksi razvitih trgov so v letošnjem letu do 9. maja v evrih v povprečju pridobili okoli dva odstotka vrednosti: S&P 500 (+1,5 %), Dow Jones (-0,2 %), tehnološki Nasdaq (+6,7 %), evropski Stoxx Europe 600 (+0,5 %), nemški DAX (-1,4 %), japonski Nikkei (+2,2 %) in svetovni indeks razvitih trgov MSCI World (+0,8 %).

Trgi v razvoju - Delniški trgi držav v razvoju pod negativnim vplivom rasti dolarja

Dr. Uroš Vek

upravljavec naložb

Delniški trgi držav v razvoju so april zaključili slabše od razvitih delniških trgov. Indeks delniških trgov držav v razvoju, MSCI EMERGING MARKETS, je v aprilu zrastel za zgolj 0,5 %, merjeno v evrih, medtem ko je indeks razvitih trgov, MSCI WORLD, zrastel 3,2 %, merjeno v evrih.

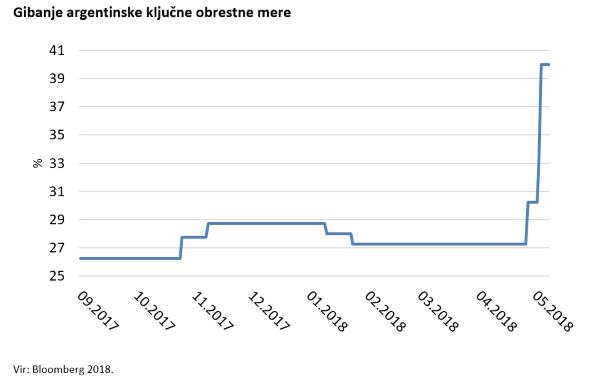

Višje cene nafte, močnejši dolar in rast obrestnih mer v ZDA so bili v aprilu dodaten pritisk za naložbe držav v razvoju. Največ nervoze je bilo opaziti v Argentini, kjer je centralna banka v nekaj dneh dvignila obrestne mere iz 27,25 % na 40 % z namenom, da brani domačo valute pred depreciacijo. Vprašanje je, ali je to prvi signal večje volatilnosti na delniških trgih držav v razvoju ali pa zgolj prazen šum.

Dejstvo je, da so države v razvoju danes v bistveno boljšem položaju kot za časa azijske krize ali svetovno finančne krize. Devizni tečaji držav v razvoju so bistveno bolj fleksibilni, devizne rezerve so višje, primanjkljaji na tekočem računu plačilne bilance so nižji. Njim v prid govori tudi dejstvo, da so danes obrestne mere bistveno nižje kot v prejšnjih dveh krizah, hkrati pa je zadolženost držav, valutno gledano, bolj razpršena. Državni dolg je večinoma izdan v lokalni valuti in ni vezan na ameriški dolar. Na drugi strani je dolg podjetij še vedno relativno močno skoncentriran v dolarjih.

Zadnji veliki test finančne vzdržljivosti držav v razvoju je bil v letih 2013 do 2015, ko so se države v razvoju soočile z največjimi odlivi kapitala v zgodovini. Zgolj dve državi sta posledično zašli v recesijo, Ukrajina in Brazilija.

Določene države, kot npr. Turčija, se soočajo z višjo negotovostjo. Rast cen energije in rast dolarja sta za Turčijo izrazito neugodni, saj je uvoznik surovin, ki hkrati izkazuje velik deficit na tekočem delu plačilne bilance. Podjetja imajo relativno visok delež dolga, izdanega v dolarjih, in so posledično ranljiva na rast dolarja. Vlagatelji postajajo vse bolj nervozni, saj jih skrbi rast inflacije, avtokratsko vodenje države in ekonomske politike. Zraven Turčije so najbolj ranljive države še Južna Afrika, Ukrajina, Argentina in Kitajska (velika izjema, ker ima visoke devizne rezerve).

V kolikor gledamo na celotno regijo držav v razvoju lahko rečemo, da ni jasnih znakov , ki bi nakazovali na kakršnokoli krizo.

Slovenija – Kazalnik gospodarske klime raste

Uroš Selič

upravljavec - analitik

Meseca aprila smo v Sloveniji na letni ravni zabeležil 1,5-odstotno inflacijo, kar je skoraj enako povprečju v državah članicah EMU, medtem ko je v enakem obdobju lani inflacija znašala 1,8 %. Letno inflacijo so višali hrana, gorivo in energija.

Kazalnik gospodarske klime se je aprila na mesečni ravni zvišal za 1,1 odstotne točke na 13,2 odstotne točke. Na letni ravni je bil omenjeni kazalnik višji za 1,4 odstotne točke, medtem ko je bil od dolgoletnega povprečja višji za 14,5 odstotne točke. K mesečnemu dvigu je največ prispevalo izboljšanje razpoloženja v storitvenih dejavnostih, 0,7%.

Največji slovenski farmacevt Krka je pri objavi letnega poročila za poslovno leto 2017 objavil predlog, da se od 169,23 mio EUR bilančnega dobička za dividende nameni 92,9 mio EUR. Tako bi dividenda na posamezno delnico Krke znašala 2,90 evra bruto, kar je 5,5 odstotka več od lanskih 2,75 evra bruto in s tem največ v zgodovini poslovanja družbe. Dividendna donosnost pri trenutno tržni ceni 58,50 EUR znaša skoraj 5 odstotkov.

Luka Koper je med januarjem in marcem pretovorila 6,07 milijona ton blaga, kar je skoraj enako kot v lanskem prvem trimesečju. Prihodki družbe so na medletni ravni po nedokončnih in nerevidiranih podatkih sicer narasli za sedem odstotkov na 55,57 mio EUR. Največjo rast, kar 30-odstotno, so dosegli na terminalu za avtomobile. Količine so v tem obdobju povečevali praktično vsi avtomobilski proizvajalci, tako v uvozu kot izvozu. Za pet odstotkov so pretovor povečali tudi na kontejnerskem terminalu, skupina sipkih in razsutih tovorov, ki predstavlja dobro tretjino v skupni tonaži, pa je ostala na praktično enaki ravni. Padec tekočih tovorov pa lahko pripišemo predvsem trenutnemu stanju na trgu goriv in sezonskemu vplivu.

Dolžniški trgi - V pričakovanju nadaljnje divergence obrestnih mer

Mag. Rene Redžič

upravljavec naložb

ECB je na aprilskem zasedanju po pričakovanjih ohranila ključne obrestne mere nespremenjene, poleg tega pa bo nadaljevala z odkupom vrednostnih papirjev v višini 30 mrd EUR mesečno vsaj do konca septembra letos. Iz zadnjih zapiskov ECB gre razbrati, da so centralni bankirji postali previdnejši glede prihodnje gospodarske rasti, posledično je predsednik ECB Mario Draghi poudaril, da bo centralna banka ob morebitnem poslabšanju razmer podaljšala čas odkupovanja vrednostnih papirjev. Trgi so sicer pričakovali pozitivne signale glede morebitne hitrejše dinamike zaostrovanja monetarne politike, ki pa jih niso dočakali. Razpoloženje analitikov glede prihodnjega dviga ključne obrestne mere dan pred zasedanjem ECB je bilo precej bolj optimistično, saj je v tistem obdobju verjetnost dviga obrestne mere za mesec april 2019 znašala okoli 56 %, medtem ko verjetnost trenutno znaša nekaj manj kot 30 %.

Objava aprilske inflacije za območje evra je presenetila finančne trge. Letna rast cen življenjskih potrebščin je znašala 1,2 %, medtem ko so bila pričakovanja usmerjena na 1,3 % rast, podobno kot v mesecu marcu. Še bolj kot skupna inflacija pa je negativno presenetila osnovna inflacija (brez upoštevanja kategorij hrana, pijača, tobak in energenti), ki se je v omenjenem obdobju zvišala le za 0,7 %, kar je 0,3 % manj od letne rasti mesec prej in hkrati 0,2 % manj od pričakovanj. Nižja inflacija je posledično vplivala na padec donosnosti evropskih državnih obveznic, katerih donosnost se je v obdobju nekaj trgovalnih dni v povprečju znižala za 7 bazičnih točk (0,07 %). Medtem ko se je zahtevana donosnost referenčnih 10-letnih evropskih državnih obveznic od začetka leta 2018 pa do sredine meseca februarja zvišala za dobrih 17 bazičnih točk (0,17 %) na nivoje pri 1,34 %, so se zahtevane donosnosti obveznic ob nižjih inflacijskih pričakovanjih odtlej ponovno znižale na trenutne nivoje blizu 1 %.

Na drugi strani Atlantika se je v začetku maja končalo zasedanje ameriške centralne banke, ki prav tako ni postreglo z nobenim presenečenjem. Ameriško gospodarstvo ostaja v dobri kondiciji, osnovna inflacija pa je v mesecu marcu dosegla in presegla ciljno stopnjo inflacije pri 2 %. Trgi tako že z gotovostjo pričakujejo nov dvig ključne obrestne mere v mesecu juniju. Vnovičen dvig bo tako še povečal divergenco obrestnih mer v ZDA in Evropi.

080 22 42

080 22 42 info@infond.si

info@infond.si LinkedIn

LinkedIn