Razviti trgi: 2025 = 1998?

Damjan Kovačič

višji specialist za upravljanje

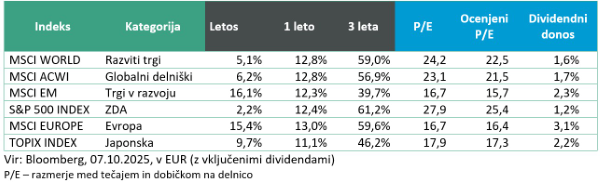

Letošnji september je ponovno osmešil udeležence na finančnih trgih, ki se pretirano zanašajo na sezonske statistike, saj so globalni delniški trgi v evrih pridobili več kot 3 % vrednosti, še precej večje donose pa so zabeležile letos najbolj vroče regije in sektorji: Kitajska (+9,2 %), trgi v razvoju (+6,7 %), Veličastnih 7 (+8,5 %), informacijska tehnologija (+7,3 %), komunikacijske storitve (+4,7 %) in hitrorastoče delnice (+4,1 %).

Delnice najbolj kakovostnih ameriških podjetij so v zadnjih šestih mesecih po donosih dramatično zaostale za drugimi delnicami - za več kot 10 odstotnih točk - kar spominja na ekstrem iz aprila 1999. Prav tako opažamo zanimivo dinamiko: družbe, ki so najbolj izpostavljene mednarodnim trgom, so letos pridobile 21 % vrednosti, tiste, ki so najbolj odvisne do domačega trga, pa le 5 %.

V posebni kategoriji superzmagovalcev ne moremo mimo omembe zlata in zlatih delnic, ki z naskokom kraljujejo po donosih. Plemenite kovine doživljajo zgodovinsko renesanso, ki je posledica razvrednotenja vrednosti dolarja, nakupov s strani centralnih bank ter visokih rasti investicijskega povpraševanja ob zniževanju realnih obrestnih mer. Cene zlata so letos zrasle za več kot 50 % in prvič presegle čarobno mejo 4.000 USD za unčo, medtem ko so cene zlatih rudnikov samo v zadnjih dveh mesecih poletele za okoli 50 %, v letošnjem letu pa so se v povprečju celo več kot podvojile.

Po drugi strani so cene ameriških stanovanjskih nepremičnin v zadnjem letu dni zrasle za samo 1,7 %, kar je najpočasnejša rast v zadnjih dveh letih. Sedem od dvajsetih metropolitanskih območij je zabeležilo negativno letno rast, šest pa celo negativno triletno rast.

Letos marca se je prekinila tradicionalno močna korelacija med smerjo gibanja obrestnih mer in nepremičninskimi investicijskimi skladi (REIT), ki so letos capljajo zadaj s približno 10 % nižjimi donosi od drugih delnic. Zanimivo je, da ameriški nepremičninski sektor (še) ne kaže znakov okrevanja, kljub temu, da se je v ozadju živahno povečalo refinanciranje stanovanjskih hipotekarnih kreditov, 30-letne fiksne hipotekarne obrestne mere pa so se s 7,8-odstotnega vrha v zadnjih mesecih spustile na še vedno (pre)visokih 6,4 %. Ne smemo pa tudi zanemariti, da banke že devet četrtletij zapored mehčajo splošne pogoje kreditiranja.

Glede na dejstvo, da imajo Američani trenutno zgodovinsko rekorden delež lastniškega kapitala v nepremičninah (73 %) in da obstaja vse večje »speče« povpraševanje, bi lahko ameriški nepremičninski trg prilil dodatno olje na ogenj vse bolj vročega delniškega trga. V prihodnjih 12 do 18 mesecih bi se po nekaterih ocenah lahko ponovila zgodba iz jeseni 1998, ko je po azijski krizi (17 let kasneje so pobudnik postale Trumpove tarife) trikratno zaporedno znižanje obrestnih mer pomenilo začetek najbolj eksplozivne faze rasti tehnoloških delnic, kar je pripeljalo do največjega delniškega balona vseh časov.

Trgi v razvoju: Kitajski finančni trg na čelu rasti

Uroš Selič

specialist za upravljanje

V tretjem četrtletju letošnjega leta se je večina glavnih naložbenih razredov okrepila in bogato nagradila vlagatelje. Trgovinske napetosti so se umirile, navdušenje nad umetno inteligenco se je nadaljevalo, pričakovanja o znižanju obrestnih mer ameriške centralne banke (Fed) pa ponovno okrepila. Na delniških trgih so na krilih spodbudnih poslovnih rezultatov ponovno zablestele tehnološke delnice, med regijami pa so se zelo dobro odrezale delnice trgov v razvoju, ki so v povprečju pridobile več kot 10 % in prehitele delnice razvitih trgov, ki so v povprečju pridobile 7 %. Na čelu je bil kitajski trg, okrepljen s podaljšanjem trgovinskega premirja z ZDA ter optimizmom glede umetne inteligence.

Kitajske tehnološke delnice so močno poskočile. Indeks Hang Seng Tech je v zadnjem četrtletju zrasel za 22,1 %, od začetka leta pa že za 46,0 %. Rast je podprla državna podpora domačim proizvajalcem čipov ter pospešene naložbe in predstavitve novih produktov umetne inteligence največjih kitajskih tehnoloških podjetij. Umiritev trgovinskih napetosti in upanje, da bo politika proti »pretiranemu tekmovanju« okrepila domače gospodarstvo, sta dodatno spodbudila kitajski kapitalski trg.

Slovenija: Inflacija je v primerjavi z mesecem prej upadla

Uroš Selič, specialist za upravljanjeInflacija v Sloveniji je septembra v primerjavi z avgustom upadla. Cene življenjskih potrebščin so bile medletno višje za 2,6 %, kar je 0,4 odstotne točke manj kot avgusta in dve odstotni točki več kot septembra lani. Največ so k inflaciji prispevale višje cene hrane (+7 %), ki so letno rast cen povečale za 1,3 odstotne točke, sledile so podražitve v restavracijah in hotelih (+4,9 %, +0,4 odstotne točke) ter v zdravstvu (+4,8 %, +0,3 odstotne točke).Na mesečni ravni so se cene življenjskih potrebščin znižale za 0,4 %. K deflaciji so največ prispevali pocenitev počitniških paketov (-12,7 %, -0,6 odstotne točke), nastanitvenih storitev (-6,1 %), proizvodov in storitev za vozila (-0,7 %) ter hrane (-0,5 %). Nasprotno so se cene oblačil zaradi menjave kolekcij zvišale za 12 %, kar je deflacijo ublažilo za 0,5 odstotne točke.

Skupina Telekom Slovenije je v prvem polletju ustvarila 354,2 mio EUR prihodkov od prodaje, kar je 2 % več kot lani. Rast je posledica predvsem večjega števila uporabnikov in prodaje IT-storitev. Dobiček iz poslovanja pred obrestmi, amortizacijo in davki (EBITDA) je dosegel 125,8 mio EUR, 4 % več kot leto prej ob 35,5-odstotni EBITDA marži. Dobiček iz poslovanja (EBIT) se je povečal na 39,5 milijona evrov, čisti dobiček pa je ostal pri 29,6 milijona evrov, na ravni lanskega obdobja. Skupina je število mobilnih uporabnikov povečala za 71.388 oziroma 4 %, fiksnih širokopasovnih priključkov pa za 13.018 oziroma prav tako 4 %. Za investicije je namenila 88,6 mio EUR in nadaljuje modernizacijo omrežja, s katero bo do konca leta 2025 s tehnologijo 5G pokrivala 99 % prebivalstva.

Dolžniški trgi: Obvezniški trgi septembra pozitivno

Mag. Mitja Vranetič

specialist za upravljanje

Septembra večjih pretresov na obvezniških trgih ni bilo. Zahtevane donosnosti do dospetja državnih obveznic so se sicer gibale različno – v ZDA so se rahlo znižale, v Evropi pa so se pri kratkoročnih obveznicah celo zvišale. Pri srednjeročnih državnih obveznicah ni bilo večjih sprememb, pri dolgoročnih evropskih pa so se zahtevane donosnosti celo znižale.

Tako so se zahtevane donosnosti do dospetja ameriške 10-letne državne obveznice v začetku meseca gibale okoli 4,23 % in do konca septembra padle na približno 4,15 %. Kot omenjeno, se v Evropi obrestne mere niso bistveno spreminjale, kar je pozitivno vplivalo na stabilnost in donosnost evropskih obveznic.

Je bilo pa po več mesecih v septembru zaznati spremembo trenda na krivulji donosnosti (yield curve) v evroobmočju. Prvič so se kratkoročni donosi rahlo zvišali, dolgoročni pa zmerno znižali. Gre za tipično gibanje v fazi, ko trgi prehajajo iz obdobja večletne restriktivne denarne politike v pričakovanju postopne normalizacije. Evropska centralna banka je septembra pustila obrestne mere nespremenjene, a v komunikaciji poudarila, da bodo ostale na teh ravneh še dalj časa oz. tako dolgo, da bo nižanje spet nujno. Trgi so zato zmanjšali pričakovanja o zgodnjih znižanjih v prihodnjem letu, kar je povzročilo rahlo rast donosov na kratkem delu krivulje, zlasti pri 2- in 3-letnih obveznicah, ki so najbolj občutljive na spremembe denarne politike.

Na daljšem delu krivulje pa je prevladalo drugačno dogajanje. Makroekonomski podatki so v zadnjem obdobju razmeroma šibki – indeksi zaupanja in industrijske proizvodnje so upadli, inflacijski pritiski se postopno umirjajo. To krepi pričakovanje, da bo ECB v letu 2026 začela z zniževanjem obrestnih mer. Posledično dolgoročni donosi padajo, saj vlagatelji že diskontirajo prihodnjo bolj ohlapno denarno politiko. Zahtevana donosnost 10-letnih nemških državnih obveznic se je na primer znižala za približno osem bazičnih točk, podobno je bilo tudi pri italijanskih in španskih državnih obveznicah.

Za vlagatelje to pomeni, da je kratki del krivulje primeren predvsem za stabilen donos iz obrestnega prihodka, medtem ko dolgi del krivulje donosnosti ponuja več potenciala za kapitalski dobiček v primeru nadaljnjega upočasnjevanja rasti ali padca inflacije. Trenutno se kot najbolj uravnotežen del trga kaže srednji segment med pet in devet let, kjer je razmerje med donosom in tveganjem najugodnejše.

Če podrobneje pregledamo september, vidimo, da so se kljub različnim gibanjem glede na ročnost obveznic vsi obvezniški podrazredi glede na izdajatelje gibali pozitivno. V povprečju je bila rast v mesecu septembru med 0,4 % in 0,5 % (podjetniške in finančne obveznice so pridobile v povprečju 0,40 %, obveznice izven naložbenega razreda 0,42%, najbolj varne državne obveznice pa kar 0,46 %).

080 22 42

080 22 42 info@infond.si

info@infond.si LinkedIn

LinkedIn