Enako pesimistični so tudi profesionalni napovedovalci gospodarskih gibanj, ki s svojimi statističnimi modeli ocenjujejo, da obstaja več kot 60-odstotna verjetnost, da bo v prihodnjih 12 mesecih v ZDA nastopila recesija. Vlagatelji so se tako zelo močno prestrašili medveda, ki je zadnjih 16 mesecev lomastil po finančnih trgih, da se zdaj bojijo celo lastne sence, čeprav so bili lanski povprečni padci tečajev razmeroma neboleči, medved pa niti ni povzročil tako brutalnega opustošenja kot v letih 2000 do 2003 ali od 2007 do 2009.

V najnovejši anketi JP Morgana neverjetnih 95 % vlagateljev pričakuje nižje tečaje delnic do konca leta, preostalih 5 % pa ocenjuje, da bodo ostali na trenutnih ravneh. Z lučjo pri belem dnevu bi torej lahko iskali tiste vlagatelje, ki pričakujejo pozitivna gibanja na trgih.

Tudi globalni upravljavci investicijskih skladov ne kažejo posebne želje, da bi se preselili iz medvedjega brloga, saj še nikoli po veliki finančni krizi med 2007 in 2009 niso bili tako absolutno nadpovprečno izpostavljeni do obveznic, sočasno pa so izrazito močno izpostavljeni do denarja in defenzivnih segmentov trga ter negativno nastrojeni do delniških in nepremičninskih naložb, predvsem v ZDA.

Upad inflacije in blaga recesija

Podoben scenarij blage recesije, ki naj bi nastopila proti koncu leta, so omenjali tudi ekonomisti ameriškega Feda na marčnem zasedanju, kar pomeni, da se gospodarji finančnega sveta še kako dobro zavedajo makroekonomskih čeri na poti v tako želeni mehki pristanek. Ob strmem padanju inflacije, ki se je v nekaj mesecih zmanjšala za skoraj polovico na 5 %, v resnici verjetno nismo daleč od scenarija, ko bomo v tem ciklu dosegli vrh obrestnih mer. Ne pozabimo, da se trgi osredotočijo na samo eno zgodbo naenkrat in so slepi za vse drugo, kar se dogaja okoli njih. Morebitni gospodarski zastoj, padci dobičkov podjetij in močna ohladitev na nepremičninskem trgu nenadoma postanejo popolnoma nepomembni. Vse, kar zanima trge, je v resnici, kako daleč bodo šle centralne banke z dvigovanjem obrestnih mer.To vprašanje je ključno za večino vlagateljev, ker bo seveda na kratek in srednji rok odločilno vplivalo na cene vsega realnega in finančnega premoženja. Kot velik občudovalec Warrena Buffetta sem bil precej začuden nad njegovimi navdušenimi besedami pohvale glede vodenja centralne banke. Buffett brez dlake na jeziku pravi, da je Jerome Powell njegov heroj in da »sam ne bi mogel voditi Feda tako dobro kot on.« Kako drugačno mnenje od večine finančnih strategov in nergačev iz makroekonomskih krogov, ki stalno sesuvajo Fed in ga neupravičeno postavljajo v vlogo dežurnega krivca.

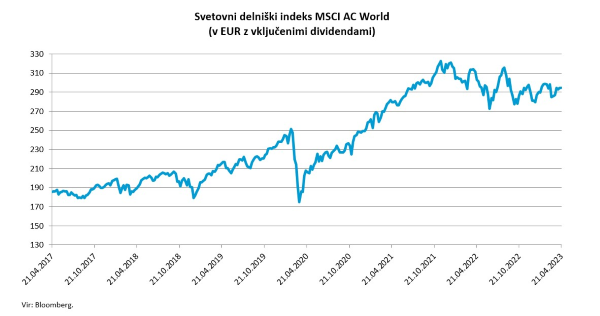

Kadar so vsi udeleženci na trgih tako kolektivno pesimistični, je njihov strah večinoma že vračunan v tečaje delnic in drugih naložb. Statistično in psihološko je zelo verjetno, da se bodo znašli na napačni strani. Po podatkih Bespoke Invest so bili donosi ameriških delnic v 12 od 13 primerov po letu 1945 pozitivni, kadar delnice, po 20-odstotnem padcu od vrha, nato v šestih mesecih niso dosegle novega dna, s povprečnimi donosi, ki so v naslednjih šestih mesecih znašali 12 %, v naslednjem letu pa 17 %.

Objavljeno v prilogi Dela Posel & denar, 24. aprila 2023.

080 22 42

080 22 42 info@infond.si

info@infond.si LinkedIn

LinkedIn