Še precej bolj so lani plemenite kovine in zlato, ki ga je slavni Keynes nekoč zaničevalno poimenoval barbarski relikt, v slogu dominantnega kolesarskega čarovnika Tadeja Pogačarja, pometle s konkurenco. Cena zlata je v svojem najboljšem letu po 1979 prepričljivo prebila mejo 4000 USD za unčo in po 45 letih dosegla novo, inflacijsko prilagojeno rekordno vrednost. V zadnjih tednih leta smo doživeli še bolj dramatično eksplozijo cene srebra, ki se je dotaknila vrednosti 80 dolarjev za unčo, kar pa je še vedno za več kot polovico niže od inflacijsko prilagojenega rekorda iz leta 1980, ki bi v sedanjih cenah znašala približno 180 dolarjev.

Idealno okolje za zlato in rudarske delnice

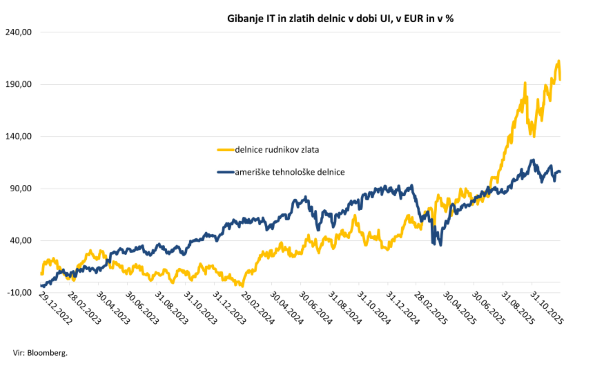

Po več kot desetletju stagnacije je leto 2025 za zlato in rudarske delnice prineslo idealno makroekonomsko in monetarno okolje kot iz učbenikov. Tako ekstremno visoke rasti zlata in zlatih delnic ne bi bilo brez dveh osnovnih sestavin, močnega padca vrednosti dolarja, ki je izgubil skoraj deset odstotkov do košarice svetovnih valut, in zniževanja dolgoročnih realnih obrestnih mer v ZDA (z 2,05 na 1,45 odstotka). Med ključnimi dejavniki rasti omenimo še pospešene nakupe centralnih bank (okoli tisoč ton na leto), močno investicijsko povpraševanje ob visoki geopolitični in trgovinski negotovosti ter učinek »vročega zagona« (momentum), ko se kapital na borzah seli v naložbe z najhitrejšimi stopnjami rasti. Kombinacija teh dejavnikov je klasičen recept za potencialni supercikel plemenitih kovin.Se bliža evforija zlata?

Cene zlata in plemenitih kovin se na prvi pogled zdijo visoke, vendar če se opremo na ključna zgodovinska razmerja, kot so vrednotenje zlata glede na količino denarja v obtoku, razmerje med zlatom in delniškimi trgi ter razmerje med cenami zlatih delnic in ceno kovine, je verjetno, da smo še vedno sredi rastočega cikla, daleč od izrazite evforije.Ne pozabimo, da so bile zlate delnice še na začetku leta izrazito podcenjene in na večletnem zgodovinskem minimumu glede na ceno zlata. Šele septembra, po dolgih 14 letih globoke stagnacije, so delnice zlatih rudnikov končno presegle vrh iz leta 2011, ko je bilo za unčo zlata treba odšteti polovico manj kot zdaj. Delnice rudnikov zlata so sicer glede na temeljne kazalnike (FY 2026 P/E 15, EV/EBITDA 7,6, EBITDA marža 60 %, ROE 17 %, dividendni donos 1,5 %) še vedno približno polovico cenejše kot v primerljivih fazah cikla v letih 2005–2007.

Kaj pričakovati v letu 2026

Zlato bo tudi v letu 2026 predvsem posredna stava na gibanje dolarja in na dinamiko realnih obrestnih mer. V obdobju 1979–2024 se je dolar okrepil v 28 letih od 51. V letih, ko dolar izgublja vrednost, je povprečni donos zlata +16,8 % s pozitivnimi donosi tri četrtine časa, v letih, ko se dolar krepi, pa je povprečni donos ničeln (+0,3 %), polovico časa pa je negativen.Najverjetnejši scenarij za letošnje leto prinaša nadaljevanje ugodnega okolja za plemenite kovine s kombinacijo makroekonomskih in monetarnih dejavnikov, ki so povezani s padanjem inflacije, zniževanjem dolgoročnih obrestnih mer in zmernim razvrednotenjem dolarja (potencialno proti 1,20 USD/EUR).

To še naprej pomeni konstruktivno okolje za izpostavljenost plemenitim kovinam, vendar pa bodo morali biti vlagatelji precej bolj previdni ob prevladujočem (pre)velikem optimizmu investicijskih bank ter začetnih znakih špekulativne evforije v zadnjih tednih.

Članek je bil objavljen v časniku Delo, 5. januarja 2026.

080 22 42

080 22 42 info@infond.si

info@infond.si LinkedIn

LinkedIn