Razviti trgi: Upočasnitev sredi večletnega gospodarskega cikla rasti?

Damjan Kovačič

specialist za upravljanje

Svetovni delniški trgi ostajajo pred začetkom novega cikla četrtletnih objav rezultatov podjetij še naprej bistveno bolj optimistični, kot bi lahko pričakovali ob poplavi negativnih informacij, ki sta se jim v zadnjih tednih pridružila še skrb zaradi kritičnega pomanjkanja zalog zemeljskega plina v Evropi in elektrike na Kitajskem. Če analiziramo trenutna ključna gospodarska gibanja na trgu, opazimo, da je v zadnjih tednih prišlo do rekordnega skoka indeksa inflacijskih presenečenj, glavni makroekonomski kazalniki rasti pa so bili nižji od pričakovanj. Kot kaže, se je dinamika rasti preusmerila iz divje, eksplozivne faze v ciklično konjukturno upočasnitev oziroma mid-cycle slowdown, kar je običajno povezano z nižjimi donosi na delniških trgih. Podobnega mnenja so tudi upravljavci globalnih investicijskih skladov, od katerih jih v seštevku 24 % navaja inflacijo kot največjo grožnjo, 19 % se jih boji prehitre zaostritve denarne politike, 17 % pa zapletov pri širjenju delta različice koronavirusa.

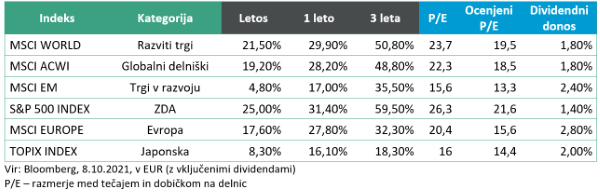

Delniški trgi so v nasprotju s preteklimi zgodovinskimi vzporednicami še vedno neverjetno robustni in odporni na okužbo s makroekonomskim pesimizmom ter negativnim sentimentom vlagateljev. Delnice na razvitih trgih so namreč še vedno skoraj 20 odstotkov dražje kot na začetku leta in šele pred nekaj dnevi smo na trgih doživeli prvi več kot petodstotni popravek, ki pa so ga vlagatelji, kot kaže, ponovno izkoristili za agresivne nakupe delnic. Ne pozabimo, da so v preteklem stoletju delnice dosegle vsaj 10-odstotni popravek vsakih 11 mesecev, zato so tovrstni popravki in korekcije zapisani v borznih genih, popolnoma normalni in pričakovani.

Tudi če se na makroekonomskem nivoju ne bi soočali s številnimi resnimi izzivi, ki zaviralno vplivajo na gospodarsko rast, je jasno, da delniški trgi ne morejo rasti v neskončnost brez občasnih zdravih popravkov. Ameriški indeks S&P 500 se je na primer v samo 19 mesecih več kot podvojil, kar pomeni več kot 60-odstotni donos na letni ravni - česar seveda ne moremo več pričakovati v nedogled. Po drugi strani pa je povprečni povojni borzni cikel rasti trajal 65 mesecev oziroma več kot pet let, delnice pa so v tem času pridobile 172 odstotkov vrednosti. V primeru močnejšega popravka ali korekcije na delniških trgih lahko torej še naprej pričakujemo agresivne nakupe vlagateljev, ki čakajo ob strani v bančnih depozitih in drugih »varnih naložbah«, ki jim prinašajo rekordno negativne realne donose.

Trgi v razvoju: Tudi ti trgi se soočajo z naraščajočo inflacijo

Uroš Selič

specialist za upravljanje

Kot že mesece je na trgih v razvoju v ospredju dogajanje na Kitajskem, kjer slabim novicam ni videti konca. V preteklih tednih smo brali novice o težavah in reševanju nepremičninskega podjetja Evergrande, ki nelagodno spominja na težave podrejenih hipotekarnih obveznic v ZDA, ki so leta 2007 pomenile začetek večletne finančne in gospodarske krize. Težave z dobavo električne energije in posledično ustavljanje dela tovarn v več industrijsko pomembnih provincah pa obudi spomin na lanske prekinitve dobav zaradi karanten. Četudi na prvi pogled nepovezani, so vsi dogodki lahko uvod v negotovo obdobje, ki se lahko hitro razširi po vsem svetu.

Goldman Sachs je že nakazal znižanje letošnje gospodarske rasti za Kitajsko iz 8,2 na 7,8 %, manjšo rast pa napovedujejo tudi druge bonitetne in investicijske hiše. Energetska kriza v drugem največjem svetovnem gospodarstvu in v največjem svetovnem proizvajalcu se bo poznala na globalnem trgu. Dobave bodo ogrožene v vseh panogah, kot kaže, bo za božič marsikatera trgovina ostala brez tekstila, igrač in raznih sestavnih delov.

Po vsem svetu, še posebej na trgih v razvoju, se v zadnjih mesecih soočajo z hitro naraščajočo inflacijo, ki po lanskoletnem covid-19 dezinflacijskem šoku preseneča marsikaterega finančnega analitika. Rastoče cene hrane in energije so inflacijo potisnile na neprijetno visoke ravni. Večja poraba v kombinaciji z moteno ponudbo je pripomogla k povečanju inflacije v mnogih državah trgov v razvoju. Že kar nekaj časa je minilo, odkar so finančni trgi morali upoštevati realno inflacijsko tveganje. Stopnje inflacije v Rusiji, Braziliji, na Poljskem in v Indiji so tako že precej nad cilji centralnih bank. Posledično so centralne banke v nekaterih državah že začele z dvigom obrestne mere. Nadaljnje povečanje bi lahko vplivalo na vrednotenja na trgu lastniških vrednostnih papirjev, tako kot verjamemo, da so padle obrestne mere prispevale k naraščajočim metrikam vrednotenja v letu 2020. Brazilska centralna banka je letos že petič zvišala obrestne mere, referenčna obrestna mera Selic je dosegla 6,25 %, medtem ko bi naj konec leta 2021 znašala kar 8,25 %.

Nedavni regulativni ukrepi na Kitajskem so pri mnogih vlagateljih povzročili strah, da je država z nenadnimi in tveganimi ukrepi nakazala premik politike, ki je uperjen proti podjetjem in proti vlagateljem. Če se je še pred časom zdelo, da so ukrepi naperjeni samo proti nekaterim velikim internetskim podjetjem, smo čez poletje ugotovili, da nobena panoga ali industrija ni izolirana pred regulatornimi reformami. Še vedno pa obstajajo panoge, kot so polprevodniki, zelena tehnologija in blagovne znamke potrošnikov, ki jih vlada podpira, kar vliva upanje, da vse skupaj le ni tako negativno. Vlada z ukrepi verjetno poskuša nekoliko prestrukturirati gospodarstvo in ne zatirati zasebnih podjetij. Na Kitajskem je veliko podjetništva, ki spodbuja rast zunaj področij, na katera vlada cilja reformo. Kitajsko gospodarstvo zdaj skoraj v celoti vodijo zasebna podjetja.

Dolgoročnejši vlagatelji v delnice trgov v razvoju vedo, da so delnice na teh trgih bolj nestanovitne in na kratek rok bolj volativne .Trenutni padec delnic bolj kaže na kratkoročno negotovost politike kot na širšo gospodarsko recesijo, ki bi lahko delnice pahnila še nižje. Drugi trgi v razvoju kitajskemu in brazilskemu padcu niso sledili, saj so letos do konca septembra delnice v povprečju na teh trgih pridobile 10 %.

Slovenija: Primanjkljaj sektorja država

Uroš Selič, specialist za upravljanjeCene življenjskih potrebščin so se v Sloveniji v septembru na letni ravni (glede na lanski september) v povprečju zvišale za 2,4 %, na mesečni ravni pa upadle za 0,1 %, je objavil Statistični urad. Rast cen na letni ravni je bila septembra najvišja v vseh mesecih letos. Povprečna 12-mesečna rast cen je še vedno 0,7-odstotna. K letni inflaciji so največ, 1,2 odstotne točke, prispevala dražja goriva (dizelsko gorivo se je podražilo za 30,7 %, bencin za 26,5 %, tekoča goriva pa za 26,4 %). V povprečju višje kot pred letom dni so tudi cene gostinskih storitev (za 5,8 %), na letno inflacijo so vplivale za 0,3 odstotne točke. Gostinske storitve so se v septembru glede na mesec prej podražile za 2,2 %. Pred kurilno sezono se draži tudi toplotna energija: cene so se v septembru na mesečni ravni dvignile za 9,5 %.

Pandemija koronavirusne bolezni in ukrepi za omejitev njenih posledic so se odrazili v stanju javnih financ. Primanjkljaj sektorja država je v letu 2020 znašal kar 3.618 mio EUR ali 7,7 % BDP, medtem ko je leto 2019 zaključil s presežkom v višini 204 mio EUR. Na negativni saldo sta vplivala tako upad prihodkov kot povečanje izdatkov, vendar je bil vpliv slednjega večji. Prihodki so bili za 3,4 % nižji kot v letu 2019, in sicer predvsem zaradi nižjih davčnih prihodkov, zlasti davkov na proizvodnjo in uvoz. Izdatki, ki so bili za 14,8 % večji kot v letu 2019, pa so bili predvsem posledica izdatkov za subvencije, socialna nadomestila in pomoči v denarju ter druge tekoče transferje.

Skupina UNIOR je v prvem polletju leta 2021 dosegla 122,1 mio EUR čistih prihodkov od prodaje, kar je za 29,5 mio EUR oziroma za 31,8 % več kot v primerjalnem obdobju leta 2020, ko sta zaradi izbruha epidemije covid-19 v drugi polovici marca 2020, na Kitajskem pa že v februarju 2020, naročilno stanje in posledično prodaja sunkovito in drastično upadli. V prvih šestih mesecih letošnjega leta so zabeležili 6,4 mio EUR dobička, kar je v primerjavi z enakim obdobjem preteklega leta, ko so zabeležili 2,7 mio EUR izgube, izboljšanje rezultata za 9,1 mio EUR. Za doseženim dobičkom v prvem polletju leta 2019 zaostajajo za 2,96 mio EUR.

Dolžniški trgi – netipična reakcija obveznic na inflacijo

Jure Rogač,

specialist za upravljanje

Ob višjih vrednostih inflacije, ki odžira vrednost denarja, se normalno povečajo zahtevani donosi na obveznicah. Vendar ob avgustovski 12-mesečni povprečni inflaciji v ZDA v višini 5,3 % in septembrski 3,4 % znotraj evroobmočja reakcija obvezniškega trga ni ravno tipična. Normalno bi se zahtevani donosi spremenili bolj izrazito, kot je ob koncu avgusta narasel donos 10-letne ameriške obveznice na 1,487 % (mesec poprej 1,309 %) in nemškega Bunda z enako dospelostjo na -0,2% (mesec poprej -0,385 %). Kljub rahli korekciji zahtevane donosnosti še vedno ostajajo nižje v primerjavi s predpandemičnim nivojem.

Pri razlagi reakcije lahko izpostavimo dve izhodišči. Prva, da investitorji še vedno verjamejo, da se bo inflacija umirila in ostala na zmernih ravneh, ter druga, dejstvo, da so ključne obrestne mere še vedno nizke. Visoka inflacija izhaja iz dokaj nizkih izhodiščnih cen ob lanskem zaprtju gospodarstva, posebej energentov, ovirane proizvodnje zaradi pomanjkanja določenih surovin ter neravnovesja med ponudbo in povpraševanjem. Po drugi strani pa Fed in ECB ob zniževanju odkupa obveznic nista napovedali dviga obrestnih mer, kot so to že naredile nekatere države, npr. Norveška, Poljska, Nova Zelandija in Južna Koreja.

Prvi mož Feda Jerome Powell je napovedal, da bi ZDA lahko v decembru ali januarju začele s postopnim zniževanjem odkupa obveznic, ki bi se končal po osmih mesecih. Enako je napovedala Christine Lagarde, da bo ECB v maju 2022 zaključila odkup obveznic po pandemičnem programu PEPP, vendar ohranila obstoječi program APP, dokler makroekonomski kazalniki ne bodo dosegli želenih vrednosti. Indeks državnih obveznic iBoxx € Sovereigns je od začetka leta izgubil -2,9 %.

Medtem, ko zahtevane donosnosti podjetniških obveznic naložbenega razreda še vedno kotirajo pri negativnih vrednostih, se obveznice zunaj naložbenega razreda nahajajo pri pozitivni zahtevani donosnosti +3,4 %. To je več, kot je po Moody's ocenjena njihova poštena vrednost stopnje neplačila (default rate) med 2,3 % in 2,8 %, in več, kot je dejansko realizirana stopnja neplačila, 1,8 % od začetka leta 2021. Indeks podjetniških obveznic iBoxx € Corporate je glede na začetek leta izgubil -0,4 %.

080 22 42

080 22 42 info@infond.si

info@infond.si LinkedIn

LinkedIn