Razviti trgi: Nevarnost pregrevanja trgov?

Damjan Kovačič

višji specialist za upravljanje

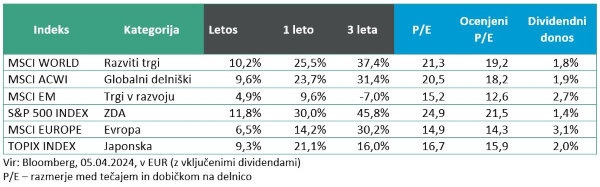

Delnice na svetovnih razvitih trgih so letos nagradile optimistične vlagatelje s skoraj 10-odstotnimi donosi, med sektorji pa so poleg vročih »informacijskih« sektorjev komunikacijskih storitev (+15,4 %) in IT (+13,3 %) nekoliko presenetljivo v ospredju nizko ovrednotene »value« naložbe iz sektorjev financ (+10,5 %) in energije (+15,5 %), ki so bile lani z velikim zaostankom pri repu odnosov. Pravljični začetek leta z 22 novimi rekordnimi vrednostmi ameriških delnic spremlja zelo nizka volatilnost s povprečno vrednostjo kazalnika VIX samo 13,7, kar pomeni, da so aktivni trgovci pričakovali manj kot štiriodstotna nihanja delnic v eni ali drugi smeri. Prvo četrtletje so spremljali ekstremno nizki negativni nihaji, saj so bile delnice letos od vrha največ oddaljene za samo 1,7 %, kar je šestkrat manj od povprečnega koledarskega leta z vsaj enim 10-odstotnim negativnim popravkom.

Če poskušamo razvozlati skrivnost trgov s pomočjo vse bolj popularnih semaforjev medvedjega trga, še ni mogoče zaznati prevelike nevarnosti pregrevanja delniških trgov. Trenutno na semaforjih z rdečo lučjo utripa okoli 25 % kazalnikov medvedjega trga, kar pa se lahko glede na zgodovinske izkušnje hitro poslabša in v primeru močne evforije v nekaj mesecih premakne čez kritično mejo 50 %.

Kaj lahko pričakujemo na osnovi preteklih statističnih vzorcev obnašanja trgov in razpoloženja vlagateljev? Osnovno izhodišče se ni spremenilo: optimizem na finančnih trgih in povišana vrednotenja delnic imajo še naprej zelo trdno fundamentalno oporo v dobrih poslovnih rezultatih podjetij in stabilnih inflacijskih pričakovanjih.

V moderni zgodovini trgov so ameriške delnice v prvem četrtletju 11-krat pridobile več kot 10 %. V preostanku leta so nato v 10 od 11 primerov delnice nadaljevale z rastjo s povprečnim donosom 6,5 %.

Kaj pa, ko se zgodi izjemno redka kombinacija dveh zaporednih nizov več z več kot 10-odstotnimi donosi, kot smo jo doživeli v zadnjih dveh četrtletjih? Po 2. svetovni vojni smo doslej videli takšno kombinacijo samo sedemkrat, in sicer z donosi delnic, ki so bili v preostanku leta višji v šestih od sedmih epizod. Seveda opozarjamo, da gre za premajhno statistično serijo, vseeno pa je zanimivo, da so nato delnice v naslednjih šestih mesecih v povprečju zrasle za 4,2 %, v 12 mesecih pa za 12 %.

Trgi v razvoju: Spodbudne makroekonomske novice iz Kitajske

Uroš Selič

specialist za upravljanje

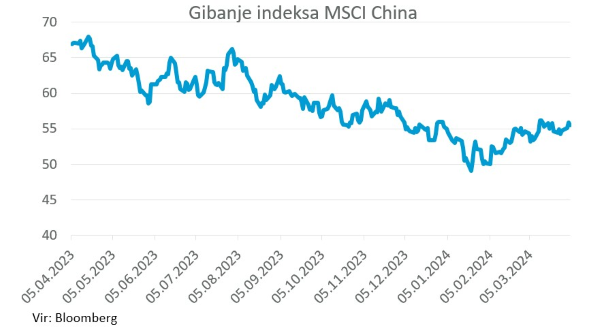

Robustna rast gospodarstva in razcvet umetne inteligence sta pognala indekse razvitih trgov v nove višave. Prvo četrtletje letošnjega leta je eno izmed najboljših v zadnjih petih letih, saj se je indeks svetovnih delnic MSCI dvignil v povprečju za 7,7 %. Še posebej dobro so se odrezale japonske in ameriške delnice, ki so se v povprečju podražile za 10,6 in 18 odstotkov Delnice trgov v razvoju so se izkazale za manj donosne. Indeks MSCI EM je v prvem četrtletju zabeležil 2,4-odstotno rast, pri čemer so vlagatelji še vedno izražali zaskrbljenost glede Kitajske in pomanjkanja pomembnih fiskalnih spodbud. Kljub temu pa je kitajski indeks MSCI dosegel 12,3-odstotno rast od najnižje januarske vrednosti. To je posledica izboljšanih gospodarskih podatkov med prazniki lunarnega novega leta ter nekaterih ukrepov Ljudske banke Kitajske, ki je prvič po juniju 2023 znižala glavno obrestno mero za petletno posojilo.

Tudi zadnje makroekonomske novice iz Kitajske so bile spodbudne. Industrijska proizvodnja je pozitivno presenetila analitike, saj je Caixin China General Manufacturing PMI v marcu 2024 dosegel vrednost 51,1, kar je več kot mesec poprej, ko je znašal 50,9. To je že peti zaporedni mesec rasti v proizvodnji in najhitrejša rast od februarja 2023. Povečanje je posledica večjih naročil tako z domačega kot s tujega trga, pri čemer so se tuje prodaje povečale največ v enem letu, proizvodnja pa je dosegla najvišjo raven od maja lani. Tudi 4,2-odstotna rast investicij v osnovna sredstva je bila pozitivno sprejeta na trgu, saj je bila pogojena z nekoliko večjo aktivnostjo na trgu nepremičnin. To je še en znak, da se drugo največje gospodarstvo na svetu stabilizira. Kitajska si je sicer zastavila cilj, da bo letos povečala BDP za približno 5 %, a je ta cilj po mnenju mnogih ekonomistov zaradi dolgotrajnega upada nepremičninskega sektorja in vztrajnih deflacijskih pritiskov nedosegljiv.

Tudi zadnji obisk ameriške ministrice za finance Janet Yellen je zbudil upanje o zmanjšanju napetosti z glavnim gospodarskim tekmecem ZDA. Med srečanji so poudarili, da se morata državi spoštovati in da morata biti partnerici, ne nasprotnici. Kljub prisrčnemu tonu pogovorov je Yellenova opozorila tekmece, naj prenehajo s čezmernim subvencioniranjem svoje zelene tehnološke industrije. Ameriški uradniki menijo, da takšno subvencioniranje tvega poplavo svetovnih trgov s poceni sončnimi paneli, električnimi vozili in litij-ionskimi baterijami.

Slovenija: Dvig inflacije predvsem zaradi konca razprodaj

Uroš SeličTudi v mesecu marcu je letna stopnja inflacije v Sloveniji vztrajala in se še malce okrepila. Cene so se v enem letu v povprečju dvignile za 3,6 %, v primerjavi s februarjem pa za 0,2 %.

Zaradi konca razprodaj in prehoda na spomladansko-poletno kolekcijo so marca najbolj zrasle cene oblačil in obutve. K mesečni inflaciji so prispevale 0,5 odstotne točke. Oblačila so se podražila za 8,3 %, obutev pa za 5,7 %. Višje cene pogonskih goriv so dodale 0,2 odstotne točke. Bencin se je marca v primerjavi s februarjem podražil za 4,7 %, dizelsko gorivo pa za 3,8 %. Po 0,1 odstotne točke so prispevale še višje cene oskrbe z vodo in raznih storitev v zvezi s stanovanjem ter druge podražitve v marcu.

Ob koncu marca je bilo na zavodu za zaposlovanje prijavljenih 46.877 brezposelnih oseb, kar je 5,7 % manj kot februarja in slabih 7 % manj kot lanskega marca. V povprečju je bilo v letošnjih prvih treh mesecih brezposelnih 49.901 ljudi, kar je za 6,9 % manj kot v istem obdobju lani. Brezposelnost je tako blizu rekordno nizke ravni iz lanskega septembra. Umar ocenjuje, da bo letos in prihodnje leto registrirana brezposelnost 4,8-odstotna, v letu 2026 pa 4,7-odstotna.

V letu 2023 je skupina Petrol zabeležila prihodke od prodaje v višini 7,0 mrd EUR, kar predstavlja 26-odstotni padec v primerjavi z letom 2022, predvsem zaradi nižjih cen goriv in drugih energentov. Prodaja goriv je dosegla 3,8 mio ton, od dosežene v letu pred tem je bila manjša za 8 %. Prodaja trgovskega blaga in storitev je v letu 2023 dosegla 571,2 mio EUR, kar je 10 % več v primerjavi z letom poprej.

Poslovanje v letu 2023 je potekalo v precej drugačnih okoliščinah kot v letu 2022. Razmere na energetskih trgih so se v primerjavi z letom 2022 stabilizirale, zaradi česar je bila regulacija cen nekaterih naftnih derivatov milejša kot v letu 2022. EBITDA je v letu 2023 znašal 277,1 mio EUR, kar je 180,8 mio EUR več kot v letu 2022, čisti poslovni izid pa je znašal 136,6 mio EUR, kar je 139,2 mio EUR več kot v letu 2022, ko je bil negativen.

Dolžniški trgi: Zniževanje obrestnih mer se vse bolj odmika

Mag. Mitja Vranetič

specialist za upravljanje

V letu 2024 se iz meseca v mesec znižuje verjetnost zniževanja obrestnih mer tako v ZDA kot v Evropi. Če smo še na začetku letapričakovali do konca leta 2024 sedemkratno nižanje obrestnih mer s strani centralnih bank (Fed in ECB), na začetku marca še štirikratno, zdaj (8. aprila) prevladujejo pričakovanja, da bo do konca leta ECB trikrat znižala obrestne mere, Fed pa dvakrat. Ob tem se tudi pričakuje, da bodo prva znižanja obrestne mere junija v Evropi in šele septembra v ZDA.

Spremenjena pričakovanja zvišujejo zahtevane donosnosti obveznic na trgu in s tem znižujejo cene predvsem dolgoročnih obveznic. Če so zahtevani pribitki na ameriško desetletno državno obveznico v prvih dneh marca celo padali in dosegli 4,05 %, so zdaj, mesec pozneje (v obdobju od 8.3. do 8.4. 2024), dosegli že 4,4 % pribitka, torej kar 35 bazičnih točk več kot mesec nazaj. Rast pribitkov v Evropi je bila v tem času bistveno manjša, tako so nemške 10-letne državne obveznice v zadnjem mesecu (v obdobju od 8.3. do 8.4. 2024) pridobile 15 bazičnih točk zahtevane donosnosti.

Te spremembe odsevajo gospodarske razmere na trgu, kjer kljub višjim obrestnim meram v zadnjem času gospodarstvo ZDA še kar cveti (nezaposlenost v mesecu marcu je celo padla iz 3,9 % na 3,8 %, indeks nabavnih managerjev je spet nad magično mejo 50, rast BDP v letu 2023 pa še vedno zavidljivih 2,5 %). Vse to kaže, da je ameriško gospodarstvo zaenkrat odlično sprejelo okolje višjih obrestnih mer, zato se Fedu vse manj mudi z njihovim zniževanjem.

Slika v Evropi ni tako rožnata. Sicer inflacija še naprej pada v skladu s pričakovanji, a žal tudi na račun zniževanja gospodarske aktivnosti držav evroobmočja. BDP evroobmočja je na letni ravni pridobil skromnih 0,1 %, medtem ko se je BDP Nemčije na letni ravni že skrčil za 0,2 %. Najbolj negativno izstopa Irska, kateri je na letni ravni BDP padel za kar -9,1 %. Za več kot 1 % nižji BDP imajo na letni ravni tudi Avstrija, Finska in Estonija.

Glede na dogajanje se lahko zgodi, da bomo obrestne mere začeli nižati prej v Evropi kot v ZDA, kar do sedaj ni bilo pravilo. Seveda pa se bomo morali tudi v Evropi navaditi na okolje brez ničnih obrestnih mer, ki smo jim bili priča še kakšno leto nazaj, in bodo trenutne obrestne z manjšimi odstopanji postale nova normalnost.

080 22 42

080 22 42 info@infond.si

info@infond.si LinkedIn

LinkedIn