Razviti trgi – Rast obrestnih mer ni ovira za delnice

Damjan Kovačič,

upravljavec - analitik

Zadnje čase je vse več udeležencev na finančnih trgih zaskrbljenih zaradi rasti obrestnih mer (OM) v ZDA, ki bi lahko zadušile dinamično gospodarsko rast, ki traja že skoraj deset let. V treh letih, odkar je ameriška centralna banka začela postopno normalizirati obrestne mere, so se namreč kratkoročne OM dvignile z 0 na 2,25 %, donosnost 10-letne državne obveznice je zrasla z 1,36 na 3,25 %, obrestne mere za 30-letni hipotekarni kredit pa se že približujejo 5 %.

V resnici je v tem trenutku denarna politika ameriškega Feda precej nevtralna, saj so realne kratkoročne OM rahlo pozitivne, krivulja donosnosti je še vedno pozitivna. Prav tako je pomembno, da centralna banka dviguje obrestne mere zaradi višje trendne gospodarske rasti, ki se bliža trem odstotkom, in ne zaradi strahu pred previsoko inflacijo, ki ostaja presenetljivo stabilna kljub rekordno nizki brezposelnosti, ki se je spustila na 3,7 %.

Eden najbolj uporabnih kazalnikov poslovnega cikla je indeks vodilnih indikatorjev Conference Board, ki je sestavljen iz desetih različnih komponent, ki signalizirajo prihodnjo ekonomsko aktivnost. V zadnjem mesecu je ta indeks ekonomske aktivnosti v ZDA in evroobmočju zrasel za 0,4 % in dosegel novo rekordno vrednost (v ZDA na 111,2 in v EU na 115,2). Ker nimamo kristalne krogle, seveda ne moremo vedeti, v katero smer se bodo v naslednjih mesecih gibali vodilni indikatorji in kdaj bomo dosegli ciklični vrh, vendar pa je znano, da je v preteklosti v povprečju minilo okoli 12 mesecev od končnega vrha do nastopa naslednje recesije.

Kakšen vpliv imajo rastoče obrestne mere na donose delniških trgov? V nasprotju s splošnim prepričanjem so bili povprečni letni donosi ameriških delnic (1928 - 2018) v obdobjih rasti OM za okoli dve odstotni točki višji kot v obdobjih padajočih OM in so znašali 10,5 % letno. Podobno ugotavlja JP Morgan na osnovi primerjave med tedenskimi donosi delnic in smerjo gibanja OM, in sicer naj bi bila »rast obrestnih mer zgodovinsko povezana z rastjo cen delnic, kadar so donosi 10-letne državne obveznice nižji od 5 %.«

Borzni indeksi razvitih trgov so v letošnjem letu do 10. oktobra v evrih v povprečju pridobili okoli sedem odstotkov vrednosti: S&P 500 (+12,8 %), Dow Jones (+12,0 %), tehnološki Nasdaq (+17,4 %), evropski Stoxx Europe 600 (-4,2 %), nemški DAX (-9,9 %), japonski Nikkei (+7,5 %) in svetovni indeks razvitih trgov MSCI World (+6,5 %).

Trgi v razvoju – V ospredju so plačilnobilančna nesorazmerja

Dr. Uroš Vek,

upravljavec naložb

Delniški trgi so v mesecu septembru 2018 nekoliko padli, države v razvoju so se odrezale slabše kot razviti delniški trgi. Indeks delniških trgov držav v razvoju, MSCI EMERGING MARKETS, je v septembru padel za 0,9 %, merjeno v evrih, medtem ko je indeks razvitih trgov, MSCI WORLD, zrasel za pičlih 0,2 %, merjeno v evrih. Od začetka leta 2018 je razkorak med razvitimi in državami v razvoju znova narasel. Donosi v državah v razvoju so bili od začetka leta do konca septembra negativni v višini slabih 6,4 %, medtem ko razvite države izkazujejo rast v višini 7,5 %, oboje merjeno v evrih.

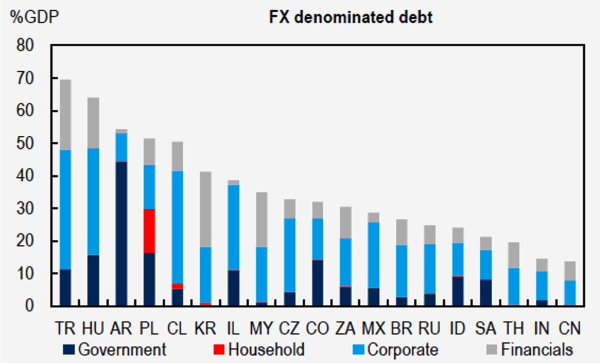

Poleti sta bili v ospredju dve državi, Turčija ter Argentina, ker so v celoti prišli na plan zaostreni finančni pogoji. Ti so posledica zunanje ranljivosti teh dveh držav, ki izkazujeta velik delež tujih obveznosti in pomanjkanje kredibilnosti monetarne politike ob dejstvu, da se znova izkazuje potreba po prilagoditvi plačilnobilančnih razmerij. Te prilagoditve prek valutnih razmerij se najbolj kažejo v Turčiji in Argentini, medtem ko v ostalih državah teh prilagoditev zaenkrat še ni. Po vseh kriteriji Argentina in Turčija izstopata glede potreb po financiranju in zadolženosti v tuji valuti.

Delež dolga v tuji valuti v % BDP

Vir: Citi 2018.

Argentina in Turčija sta v svoji ligi predvsem zaradi dejstva, da imata levji delež dolga v tuji valuti, v čemer se razlikujeta od npr. Južne Afrike. Drug pomemben faktor je dejstvo, da sta centralni banki izgubili nadzor nad inflacijskimi pričakovanji.

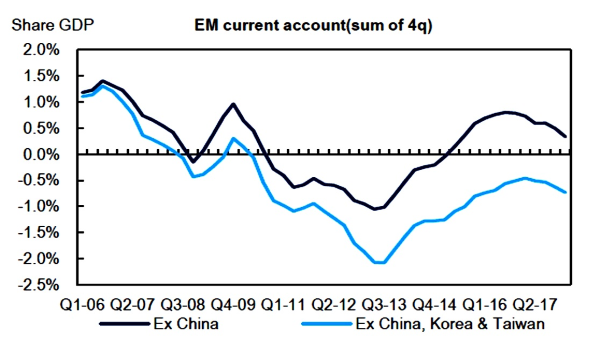

Gibanje tekočega računa plačilne bilance v državah v razvoju

Vir: Citi 2018.

Argentina in Turčija izstopata. To je dejstvo. Ključno vprašanja pa je, ali so izgledi za kapitalske tokove trgov v razvoju negativni še naprej in posledično zahtevajo dodatno dvigovanje obrestnih mer. Podatki namreč kažejo, da se tudi druge države soočajo z zaostrenimi plačilnobilančnimi razmerji. Tekoči račun plačilne bilance je namreč negativen tudi v Indiji, Južni Afriki, Indoneziji. Pozitivno izstopa Brazilija, saj se tekoči račun ni poslabšal.

V kolikor se bodo odlivi nadaljevali, bodo pritiski na dvig obrestnih mer vse večji. Posledično so pričakovanja glede gospodarske rasti nižja.

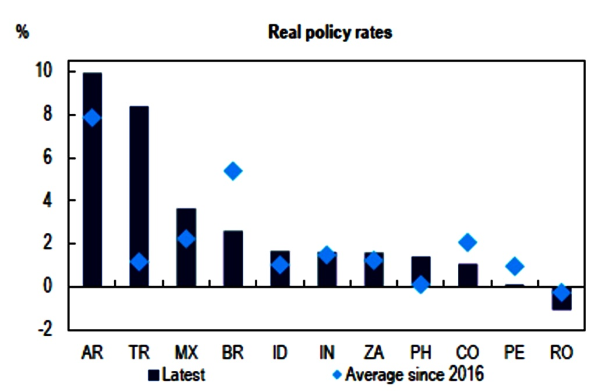

Realne obrestne mere višje v EM

Vir: Citi 2018.

Slovenija – Najvišji presežek države po letu 1999

Uroš Selič,

upravljavec - analitik

Država je v drugem četrtletju 2018 ustvarila presežek že peto četrtletje zapored. Obenem je to najvišji presežek v celotnem obdobju od prvega četrtletja 1999. Tokrat je znašal 151 milijonov EUR ali 1,3 % BDP. Visok presežek je ustvarila tudi v prvi polovici tega leta (218 milijonov EUR ali 1,0 % BDP), medtem ko je v prvi polovici lanskega leta ustvarila primanjkljaj (v višini 37 milijonov EUR ali 0,2 % BDP). K ustvarjenemu presežku so tudi v drugem četrtletju letos največ prispevali visoki prihodki države. Tokrat je bila njihova rast 6,2-odstotna in ponovno višja od rasti izdatkov.

Cene življenjskih potrebščin so se v septembru 2018 na letni ravni v povprečju zvišale za 2,0 %, na mesečni ravni pa za 0,4 %. K letni inflaciji so največ prispevali dražji naftni derivati. Umar je občutno znižal napoved letošnje gospodarske rasti. Sloveniji za letos po novem napoveduje 4,4-odstotno realno rast BDP, potem ko je v spomladanskih napovedi pričakoval 5,1-odstotno rast.

Gorenje postaja vse bolj kitajsko. Na skupščini, ki je potekala ob koncu septembra, so delničarji potrdili iztisnitev malih delničarjev, ki bodo za delnico dobili 12 evrov, kolikor je znašala tudi prevzemna ponudba. Delničarji so izglasovali tudi umik Gorenjevih delnic z Ljubljanske in Varšavske borze in v nadzorni svet imenovali predstavnike iz skupine Hisense. Kitajci naj bi v Velenju zgradili tovarno televizorjev, Gorenje pa naj bi načrtovalo vstop na kitajski trg.

Dolžniški trgi - Slab mesec za imetnike obveznic

mag. Rene Redžič,

upravljavec naložb

Evropska centralna banka (ECB) na septembrskem zasedanju ni posegala v območje obrestnih mer. Predsednik ECB Mario Draghi je napovedal nekoliko hitrejše ohlajanje območja evra od prvotnih pričakovanj. Kljub temu je po mnenju ECB gospodarska rast dovolj robustna, da je povečana tveganja v obliki protekcionizma, političnega tveganja v Italiji ter negotovosti na trgih v razvoju ne bodo ustavila na njeni poti. Se pa z mesecem oktobrom znižuje znesek odkupov obveznic znotraj programa kvantitativnega sproščanja s 30 na 15 milijard evrov, s koncem leta pa se bo program odkupov predvidoma zaključil. Obrestne mere naj bi po mnenju ECB ostale na sedanjih ravneh vsaj čez poletje 2019.

Ameriška centralna banka (Fed) je na septembrskem zasedanju pričakovano dvignila ključno obrestno mero, ki se sedaj nahaja v razponu med 2,0 % in 2,25 %. Ob dobri makroekonomski sliki, ko je stopnja brezposelnosti zgodovinsko nizka (3,7 % v mesecu septembru), inflacija pa se počasi, a vztrajno povečuje (zadnji podatek za avgust znaša 2,7 %), gre pričakovati, da bo Fed v letošnjem letu obrestno mero dvignil še enkrat. Trg trenutno z 77-odstotno verjetnostjo pričakuje, da bo do naslednjega dviga prišlo v decembru, in sicer ponovno za 25 bazičnih točk. Morebiten dvig ključne obrestne mere bi obrestno mero dvignil na 2,50 %.

Zaradi normalizacije obrestnih mer v ZDA bodo najverjetneje primorane dvigniti obrestne mere tudi druge centralne banke, vključujoč tiste s trgov v razvoju, čeprav morda gospodarstva omenjenih držav še niso pripravljena na zaostrovanje monetarnih politik. Posledično so se s koncem septembra pomembno zvišale zahtevane donosnosti obveznic. Donosnost ameriške 10-letne državne obveznice se je tako v slabih dveh tednih zvišala za nekaj več kot 18 bazičnih točk (0,18 %) in se trenutno nahaja na nivojih nad 3,2 %. V primerjavi z začetkom leta je višja za 82 bazičnih točk (0,82 %). V mesecu oktobru beležijo podoben trend tudi evropske državne obveznice. Tako se je denimo donosnost referenčne nemške obveznice zvišala za 12 bazičnih točk (0,12 %) in se ponovno nahaja na nivojih iz začetka leta 2018, pri 0,55 %.

080 22 42

080 22 42 info@infond.si

info@infond.si LinkedIn

LinkedIn